观点网 合理的会容易被满足,房企融资亦然。

2月14日,万科企业股份有限公司发布2022年度第二期中期票据申购说明。本期债务融资工具的发行规模为人民币30亿元,期限3年,最低申购区间为2.50%,上市日期为2月17日。

除此之外,在上月,万科同样发行了一笔低于3%利率的中票。1月27日,同样为用于商品房项目建设,万科发行了2022年首期30亿元中期票据,发行利率2.95%/年。对比2021年9月份发行相同期限一般中期票据利率则为3.08%。

值得关注的是,上述利率区间,远低于万科2021年上半年财报披露的综合融资成本4.27%。

而这并不是个例。2022年1月以来,房企境内融资环境继续得到改善,高资质房企发债利率总体较前期有所下降,但多用于项目建设及并购。

例如中海1月12日发行18亿元中期票据,最低票面利率2.88%,用于项目建设和归还项目贷款。招商蛇口1月24日完成发行的全国首个并购中期票据,规模12.9亿元,最低利率2.89%。

业内分析人士就目前形势表示,房企的合理资金需求得到满足,融资利率水平也在不断走低。但市场信心尚未全面修复,房企境内融资依旧呈现疲软态势。

票据发行

2月14日,万科企业股份有限公司发布2022年度第二期中期票据申购说明。本期债务融资工具的发行规模为人民币30亿元,期限3年,申购区间为2.50%-3.50%。

公告显示,发行人本次30亿元中期票据计划首期一次性发行,申购期间为2月14日至2月15日,上市日期为2月17日,拟全部用于商品房项目建设。

观点新媒体翻阅公告获悉,具体的募集资金用于2项项目开发建设。包括山东济南的万科雪山二期A13地块建设项目(2021年-2025年)以及辽宁沈阳的沈阳浑南新都心一期分期项目(2021年-2027年),预计总投资金额分别为22.5亿元、50.7亿元,本次拟使用募集资金皆为15亿元。

同样的,根据1月27日万科公布的2022年度第一期中期票据募集说明书,彼时30亿元同样计划用于商品房项目建设。

该期募资对象主要包括重庆市永川万科城一期、二期以及佛山金域半岛一期、万科雪山二期A6地块建设项目、万科雪山二期A8地块建设项目等5个住宅项目建设开发。

其中,重庆市永川万科城二期项目位于重庆市,项目规划为住宅。项目预计总投资24.60亿元,截至2021年9月末已投入资金合计7.64亿元,拟使用募集资金12亿元。据悉,该项目于2019年开工,预计2024年竣工,截至2021年12月,该项目已经开盘预售。

“发债用途不是为了偿还旧债,而是用于商品房项目建设,充分说明房企的融资和项目开工等紧密结合。”一位业内人士认为,万科此次中期票据发行金额也较为充裕,利率成本相对较低。还表示,类似融资明确投向项目建设,客观上说明部分房企相对从容,能够较好获得资金支持,也更好促进地产新开工业务。

截至万科第二期中期票据募集说明书签署之日,发行人待偿还境外债券45.74亿美元及19.5亿元人民币,待偿还境内债券414.23亿元人民币。截至2018-2020年末,万科总体融资余额(包括短期借款、其他流动负债、长期借款、一年内到期的非流动负债和应付债券)分别为2612.08亿元、2578.52亿元和2585.26亿元。

按照万科公布的2021年全年销售业绩,2021年1-12月,万科累计实现合同销售面积3807.8万平方米,合同销售金额6277.8亿元,较2020年减少10.8%。

观点新媒体梳理2022年房企发债情况发现,万科、招商蛇口用于项目建设以及收并购项目的融资工具利率水平在3%以下。此外,不少企业也在逐步加大融资用途组合。

对此,市场人士分析称,万科和招商蛇口等房企票据完成发行,表明了房企的合理资金需求正在得到满足,市场预期逐步改善,这一定程度上也反映了当前融资环境有所松动,房企的资金压力将有所缓解。

融资环境

房地产行业是强周期行业,不同阶段下的调控政策对房地产市场未来发展、房企经营策略选择均有重要的影响。由于地产行业金融特性,融资政策的变化会直接影响房企资金链的紧张程度,并通过房企拿地、开工及施工和销售行为影响市场热度。

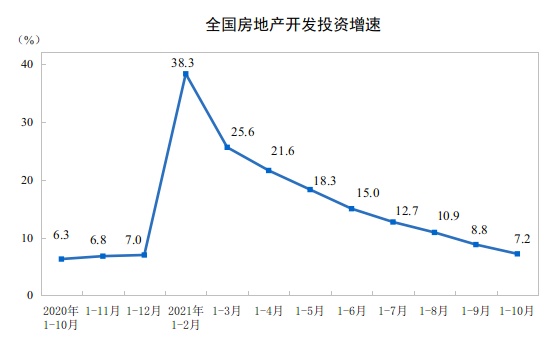

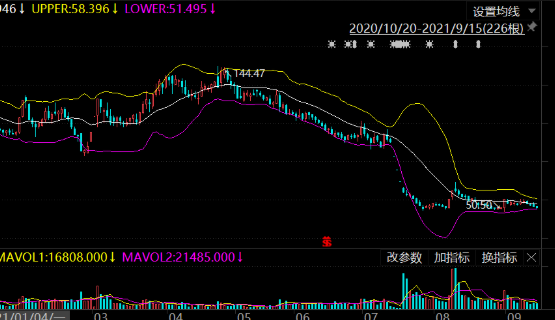

根据中泰证券研究分析,2008年以来,我国房地产市场先后经历3轮明显的小周期。政策放松时点分别出现在2008年9月、2011年12月以及2014年5月,政策转向调控的时点则为2009年6月、2013年1月和2016年9月。

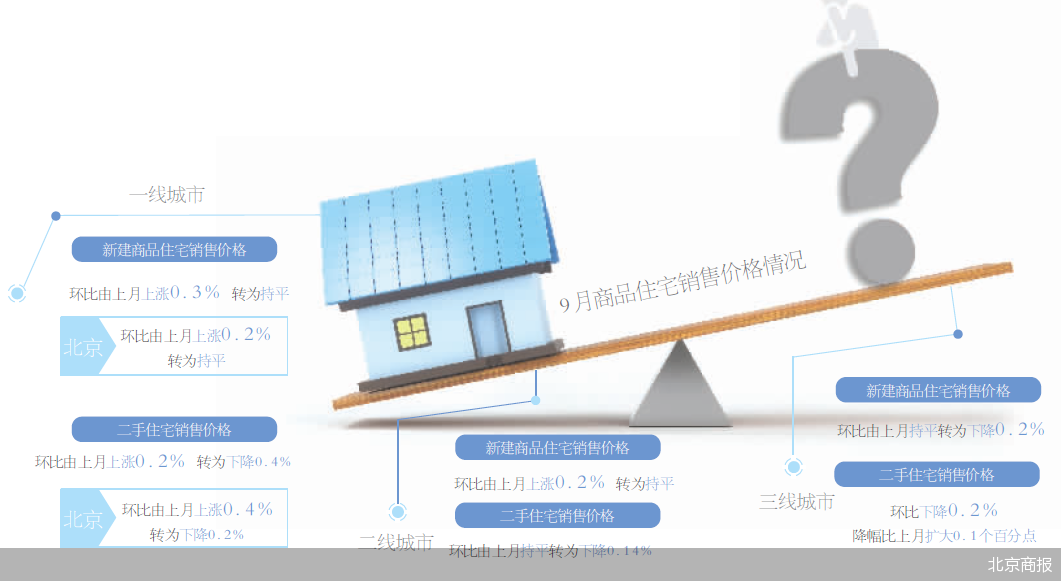

2021年以来,接连发生的信用风险事件已引起监管的重视,与之对应的,房地产融资环境也有所改变。

2021年10月,发改委摸底地产美元债到期情况,要求加强美元债兑付监管。11月,银行间市场交易商协会举行房企代表座谈会,单月债券市场融资有所回暖。此外,按揭贷款投放也有所加快。

2022年1月10日,中国银行间市场交易商协会举行房地产企业代表座谈会,表示将重点支持符合房地产调控政策的企业注册发行中长期限的债务融资工具。

在这之后,金融机构对地产行业的收并购融资支持已陆续落地,鼓励大型优质房企按照市场化原则加大对出险企业房地产项目的兼并收购,同时鼓励金融机构提供相关金融服务,并强调不对出现困难的大型房地产企业盲目抽贷断贷。

可以观察到的是,房企境内融资环境持续得到改善,高资质房企发债利率总体较前期有所下降。

1月6日,绿城集团发行3年期26亿元一般中期票据,利率3.62%;对比2021年11月份发行相同期限一般中期票据利率为3.68%。1月12日,中海发行3年期18亿元一般中期票据,利率2.88%,发行5年期12亿元一般中期票据,利率3.25%;对比2021年1月份发行3年期一般中期票据利率为3.35%。1月25日,万科发行3年期30亿元一般中期票据,利率2.95%;对比2021年9月份发行相同期限一般中期票据利率为3.08%。

值得一提的是,招商蛇口于1月24日成功发行的2022年度第一期中期票据(并购),标志着国内首批房地产项目并购中期票据正式落地。其中,3年期6.45亿元一般中期票据,利率2.89%, 5年期6.45亿元一般中期票据,利率3.3%;对比2021年11月份发行3年期、5年期一般中期票据利率分别为3.23%、3.55%。

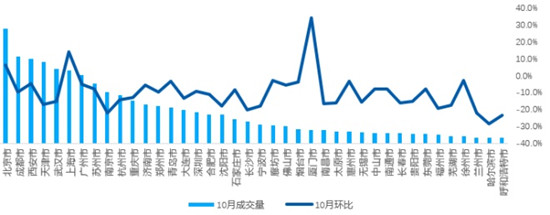

另一方面,房地产行业似乎受债务到期偿债压力影响,以及市场信心尚未全面修复,1月房企境内融资依旧呈现疲软态势。

根据光大证券统计数据,2022年1月房企境内外单月合计发债469亿元,环比增加2.9%,同比减少71.3%,单月净融资减少418亿元。其中,1月境内债发行额较2021年12月有所减少,环比减少24.9%至325亿元,单月净融资减少181亿元。

从房企境内发债类型来看,2022年1月,中期票据、公司债、超短融、定向工具规模居前,金额分别为148亿元、53亿元、50亿元、44亿元;占比分别为45.6%、16.3%、15.3%、13.4%。

解局 | 从局外到局内,观察和解读行业、企业与市场的真实一面。