代销理财产品正成为民营银行获客留客、拓展盈利渠道的新举措。2月28日,北京商报记者调查19家民营银行App发现,截至目前已有威海蓝海银行、湖南三湘银行、无锡锡商银行、重庆富民银行、吉林亿联银行、江苏苏宁银行、微众银行7家民营银行上线了代销理财产品。长期以来,民营银行以存贷业务为生,在异地展业受限、互联网揽储渠道被叫停的情况下,民营银行还需要拓展其他盈利渠道,开展代销理财业务哪类银行更具优势?未来趋势又将如何?

7家银行发力代销

民营银行代销理财产品已经逐渐成为趋势。2月28日,北京商报记者注意到,威海蓝海银行手机银行App上线了两款代销理财产品,于近期开始起售。该行客服人员表示,目前该行仅有两款代销理财产品,于今年春节期间上线。

威海蓝海银行代销的理财产品属于兴银理财稳利恒盈系列,两款理财产品均为中低风险、1元起购,其中投资期限为6个月的理财产品业绩比较基准为3%-4%,将于3月1日开始起售;而另一款12个月投资期限的理财产品已于2月23日起售,业绩比较基准在3.6%-4.2%之间。

威海蓝海银行于今年开始代销兴银理财的理财产品,根据该行1月20日发布公告,为满足客户理财需求,该行与兴银理财开展代销理财业务合作。

代销理财公司理财产品的并非只有威海蓝海银行,自2021年起,吉林亿联银行、微众银行、重庆富民银行等民营银行就已上线代销理财业务。而除上述银行外,根据北京商报记者2月28日调查,湖南三湘银行、无锡锡商银行、江苏苏宁银行手机银行App中也有代销理财产品在售,合作理财公司涉及兴银理财、平安理财、杭银理财、南银理财、青银理财等。

例如,湖南三湘银行代销了一款青银理财璀璨人生奋斗系列理财产品,业绩比较基准为3.4%;无锡锡商银行代销的兴银理财添利天天赢系列产品,七天年化收益为2.805%;江苏苏宁银行则代销了多款杭银理财的理财产品,业绩比较基准在4.25%-4.68%。

谈及多家银行发力代销理财产品的原因,融360数字科技研究院分析师刘银平认为,民营银行开展的业务较少,大部分只有存贷业务,但是近两年受政策影响,异地展业受限,互联网揽储渠道被叫停,民营银行需要拓展其他获客留客及盈利渠道。

“民营银行选择代销理财产品这一途径,主要是基于自身体量、投研能力、资产投向等多方面限制因素,在理财产品发行方面面临较大的阻碍。”普益标准研究员罗唯尹分析认为,受近年政策影响,民营银行之前大力拓展的存贷业务发展减缓,营收和利润压力加重。通过代销理财产品,民营银行可以规避自身短板,创造新的利润增长点,在丰富产品线、盘活客户的同时实现中间业务收入的提高。

互联网银行更具优势

长期以来,民营银行以存贷业务为生,在异地展业受限、互联网揽储渠道被叫停的情况下,民营银行不得不寻求新渠道去获客、留客,发力代销理财产品或许是其谋求生存发展的策略之一。

罗唯尹认为,民营银行通过代销理财公司产品,可以更好地弥补自身产品种类不全的劣势,提高产品丰富度,以便更全面地满足客户个性化投资需求,有助于增强客户黏性,并暨此丰富客户画像,强化获客活客能力,进而增加代销中间业务收入。

不过,从现有状况来看,由于代销理财产品时间、客群的差异,7家民营银行代销合作机构和数量也有所不同。目前大多数银行都只代销一家理财公司的1-2款理财产品,代销产品数量较多的有微众银行和吉林亿联银行。

在微众银行手机银行App上,目前已有近20款代销理财产品在售,合作机构包括交银理财、中信理财、平安理财、华夏理财、苏银理财、南银理财等。吉林亿联银行则有9款代销理财产品在售,合作机构包括兴银理财、平安理财、杭银理财、南银理财。

在刘银平看来,民营银行代销理财产品主要比拼在流量方面,也就是民营银行本身的客户数量多不多,相对来说,可以异地展业的互联网银行面向的客户群体更多,代销优势也更大。

某理财分析师也认为,在开展代销业务方面,有两类民营银行相对具备优势,一是能够异地展业的互联网银行,互联网银行强大的线上渠道和灵活的营业时间为获客活客提供了更多的可能;二是能够深入当地的民营银行,部分民营银行根植当地,具有较显著的区域优势,在地方影响力较大,客户信任度较高,更能帮助代销产品深入当地,弥补理财公司及中大型银行在部分地区的客群空白。

在代销理财产品中用户偏好哪类产品?民营银行选择代销理财产品时又会考虑哪些因素?吉林亿联银行相关负责人在接受北京商报记者采访时表示,该行服务的客户偏好小额、高频、期限短、投资金额起点低的理财产品,所以在代销理财产品时会根据客户特点进行选择,目前90天以内短期限的代销理财销售得较好。同时,也会根据理财产品的类型选择,例如现金管理类、固收类等。此外,为满足不同客户理财需求,也会代销一定的中长期理财产品。

代销理财或成趋势

理财业务风险虽有发行机构承担,但代销业务中也涉及合规、声誉等风险,谈及民营银行在代销理财产品时的注意事项。刘银平表示,民营银行代销理财公司的产品,要与理财公司以书面形式签订销售合作协议,明确双方的责任与义务,包括风险承担、信息披露、风险揭示,以及理财产品销售信息交换及资金交收权利义务等,尽量避免投资者在购买理财产品之后出现的各种纠纷、发行机构与代销机构互相推卸责任。

罗唯尹认为,首先,民营银行在引入代销产品时要建立完善的筛选标准和审批制度,充分考虑产品的风险等级、起购金额、历史表现、客群适配度和品牌信任度等因素,做好产品的尽职调查,降低因代销产品“爆雷”而引发的本行声誉风险;其次,对于仍在自行发行理财产品的银行,应选择对现有产品补充度相对高的产品,避免挤压现有市场空间;再次,在代销过程中对消费者做好风险提示,明示产品代销属性,及时准确地做好信息公示,不做虚假夸大宣传,加强投资者教育,做好双录等合规要求,做到尽职尽责;最后,加强内部管控,建立代销业务与自有业务间的风险隔离,完善销售文件整改,严肃从业纪律,避免引发其他内生风险。

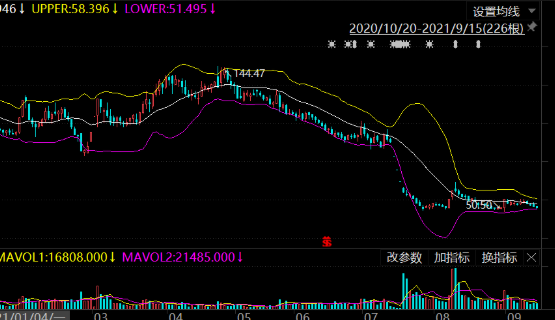

目前我国共有19家民营银行,其中没有线下网点、可以异地展业的互联网银行有4家。根据银行业理财登记托管中心发布《中国银行业理财市场年度报告(2021年)》(以下简称《报告》),剔除母行代销的情况,截至2021年底,共有97家银行机构代销了理财公司发行的理财产品,代销余额为1.6万亿元,其中互联网银行等银行机构代销理财产品余额约为3000亿元。

对于未来代销理财的趋势,《报告》指出,未来,中小银行将理财产品代销作为发展理财业务模式的新选择,致力成为理财产品代销的重要力量。

“未来民营银行或将全力发展代销业务。”罗唯尹分析认为,民营银行可以从以下几个方面持续优化代销业务。第一,拓展合作理财子公司数量,进一步丰富产品类别,以满足客户多样化投资需求。第二,发挥科技优势深挖客户需求,以更精准的客户画像匹配更合适的理财产品,实现客户资产的保值增值。第三,不断更新代销系统,优化销售流程,进一步提升客户体验。随着民营银行理财产品代销规模的不断扩大,相关监管政策将进一步完善,市场信息交换、产品引入、销售等流程或将进一步明确。

(孟凡霞 李海颜)