作者 | 刘莹

出品 | 焦点财经

进入2022年以来,家居龙头红星美凯龙(601828)已在房地产领域注册成立了多家新公司,这与其2021年大举出售旗下资产的节奏颇为不同。

美凯龙最近一次注册成立新公司发生于2月8日。彼时,上海红星美凯龙实业有限公司(简称“上海美凯龙”)联合北京天汇投控科技有限公司(简称“天汇科技”)成立了广平瑞志房地产开发有限公司(简称“广平瑞志”)。

焦点财经了解到,广平瑞志的注册资本为2000万元,法定代表人张岩,经营范围包含房地产开发经营、物业管理等,由上海美凯龙持股5%,天汇科技持股95%。而上海美凯龙是红星美凯龙的全资子公司。

再往前追溯,今年1月26日,红星美凯龙还曾将触角深入到房地产经纪领域,并参与成立了“深圳凯诚科技产业发展有限公司”(简称“深圳凯诚科技”)。企查查显示,深圳凯诚科技注册资本为100万元,由红星美凯龙关联公司深圳美凯龙企业服务有限公司、深圳信达产业发展有限公司共同持股。

更早前于1月7日,红星美凯龙更联合天津渤海和兴集团等成立了“天津和源凯龙置业”。这家经营范围包含房地产开发经营、租赁、土地使用权租赁、柜台、摊位出租、物业管理等在内的公司,由天津渤海和兴集团有限公司持股65%、天津凯龙置业有限公司持股35%,由锦程远大和红星美凯龙共同控制。

企查查显示,天津凯龙置业早在2017年时即已成立,成立时间要稍早一些,经营范围以房地产开发经营、物业服务为主。2018年时,该公司曾拿下了天津港保税区(临港区域)几宗地块。去年12月,其再联合天津渤海和兴集团等以4.21亿总价将天津滨海新区一宗地块收入了囊中。

众所周知,红星美凯龙一直是家居行业里的地产“爱好者”,实控人车建兴更是将土地视为企业的“命根子”。因此,自2000年起,红星美凯龙即开始大量购入投资性房产,还在2009年成立了红星地产。截至2018年底时,美凯龙旗下的房地产账面总额已经占到了总资产的70.84%,持有的地产规模更是超过了当时的万科。

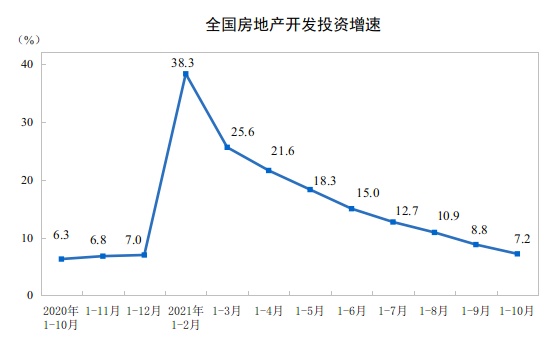

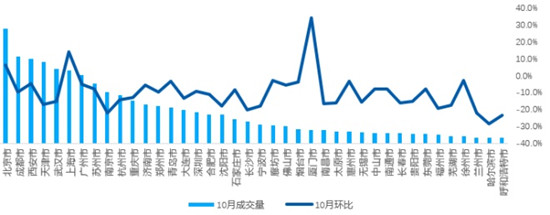

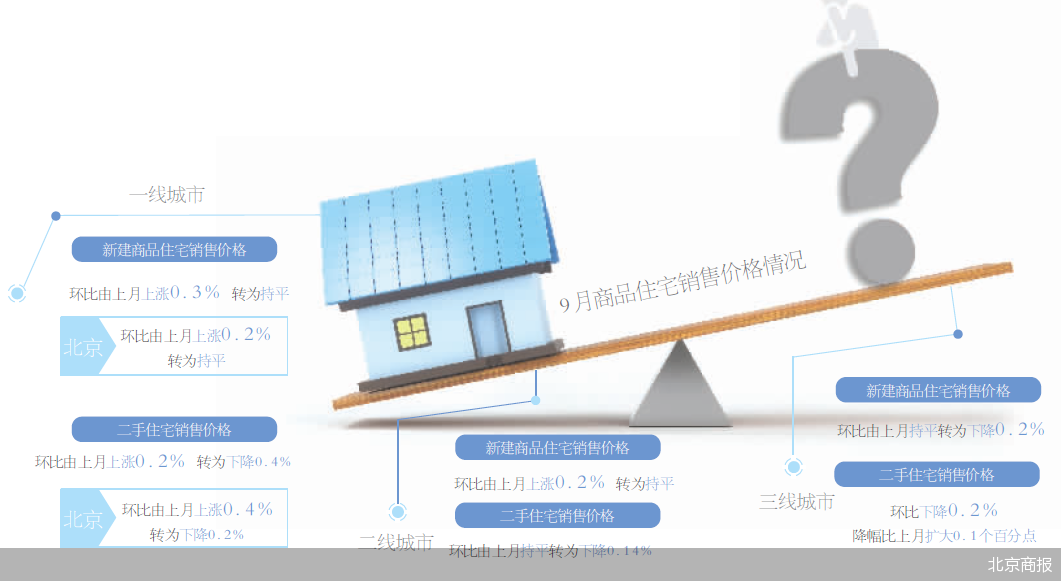

不过,近两年,房地产市场在严格的楼市调控中降温明显,疫情等“黑天鹅”事件冲击,也使得红星美凯龙自身的经营状况受到影响,加上此前大举购地带来的杠杆效应逐渐显现,美凯龙所面临的债务挑战越来越大。

据财报,经过积极扩张的几年后,红星美凯龙截至2020年底时的在手货币资金已降至了65.11亿元,而负债却高达804.5亿元,流动负债也达到316.39亿元,各类短期借款、到期负债额度远超在手现金,偿债压力较大。

从各项财务比数来看,上述同期,美凯龙的EBITDA全部债务比下降4成至14 %,利息保障倍数下降42.8%至1.84,EBITDA利息保障倍数的降幅也有近40%。在经营层面,美凯龙所面临的挑战也很大。当期,其营业收入仅142.36亿元,同比下降13.56%;净利润仅17.31亿元,同比下降61.37%,各项指标下滑明显。

由此,2021年,红星美凯龙只得不断出售资产换取现金纾困。这一年,其不仅先后将红星企发70%股权转予了远洋集团,更将7家物流子公司全部股权及债权作价23亿转给了天津远川投资。后者是一个包含了11宗物流地产项目的资产包,总规模约85万方,出售完成后,美凯龙近乎清空了此前所持的物流地产。

对外,红星美凯龙提出了“轻资产、重运营、降杠杆”三大战略来解释上述动作,并称此举有利于公司更聚焦主业,进一步提高盈利能力,同时降低负债率,减少财务费用支出,优化现金流水平等。

一系列“自救”举措后,美凯龙的财务表现确有明显改善。截至2021三季末,美凯龙的资产负债率已由2020年同期的61.19%降至59.38%;经营活动产生的现金流量净额也由2020同期的20.85亿增至47.74亿,翻了一倍多。

债务方面,截至2021三季末,红星美凯龙的负债总额为794.87亿元,流动负债为360.9亿元,短期借款为28.84亿元,在手货币资金为64.84亿元,可以覆盖短债,暂无债务暴雷风险。

据企业预警通数据显示,红星美凯龙目前共存续有15只债券,存量规模72.82亿元。其中,将于2022年到期的有“0”只,直至2023年才有3只规模约40亿元的债券到期。由此可知,经历过艰难前行的2021年后,美凯龙当前短债压力不大。

将于2023年偿还的部分债券也在时间上为美凯龙提供了更多资金腾挪的空间。后续,其可利用股权收购款和利润分成等逐步偿还。短债压力不大,或也是地产爱好者美凯龙再度加码布局房地产的动力之一。

展望后市,知名地产分析师严跃进向焦点财经表示,此前,美凯龙既已提出了轻资产模式,那么其现在新成立地产公司的做法,自然也不会是传统意义上的开发业务,不排除其后续将结合家居业务,形成一些有更好互动的商业地产等,进而更好支持家居业务的可能。总体看,美凯龙未来的地产发展思路上会和过去形成差异。