继3月国内重卡销量大幅下降67%之后,4月的重卡市场再创销量新低。

根据各家重卡企业透露的销售数据,4月,我国重卡市场销售各类车型约4.6万辆,与上年同期19.3万辆相比,大幅下降76%。而4.6万辆的销售成绩,也创下了近5年以来4月重卡销量的新低。今年1~4月,国内重卡市场累计销量27.8万辆,同比下降62%,比上年同期减少约44.7万辆。

“前九强”无一增长 仅一家企业破万辆

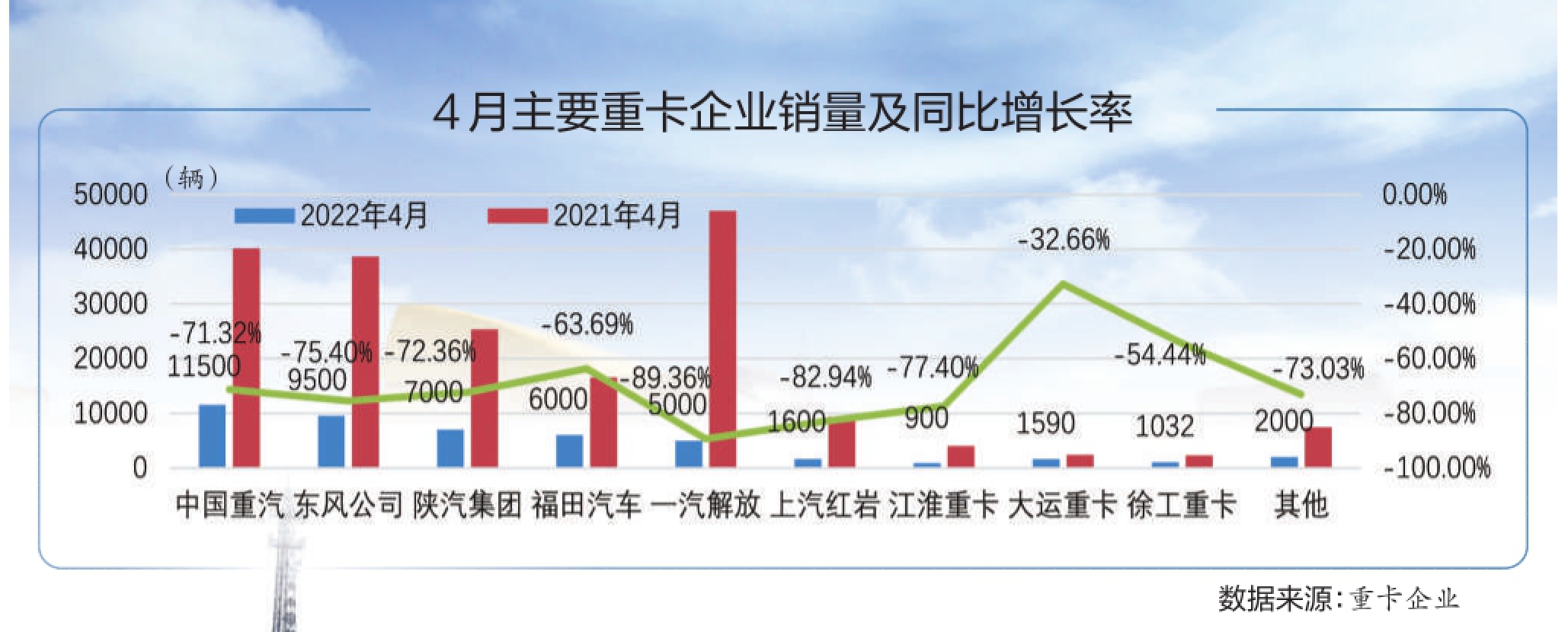

4月,重卡行业的颓势依然未能扭转,各家企业的销售成绩也不尽如人意。“前九强”无一增长,仅中国重汽实现了月销量破万辆,重卡行业的月度竞争格局也发生了些许变化。

具体来看,4月,中国重汽销售重卡约1.15万辆,同比下降71%,月销量升至行业第一;1~4月,中国重汽累计销量6.65万辆,同比下降49%,市场占有率为23.9%。东风公司重卡板块(包括东风公司旗下的东风商用车、东风柳汽等)销量约9500辆,同比下降75%,排名行业第二;1~4月,东风公司累计销售各类重卡5.43万辆,同比下降60%,市场占有率达19.6%。陕汽集团4月销售重卡约7000辆,同比下降72%,排名第三;1~4月,陕汽集团累计销售重卡3.3万辆,同比下降64%,市场占有率为11.9%。

排名第四的福田汽车4月销售重卡6000辆,同比下降64%;1~4月,福田汽车累计销售重卡2.79万辆,同比下降53%,市场占有率约10%。受长春新冠肺炎疫情影响,一汽解放短期性销量走低,4月销售重卡约5000辆,同比下降89%,位列第五;1~4月,一汽解放累计销售重卡5.97万辆,同比下降72%,市场占有率为21.5%,累计销量行业第二。

4月,上汽红岩销售重卡约1600辆,同比下降83%,稳居行业第六;1~4月,上汽红岩累计销量约9200辆,同比下降71%,市场份额为3.3%。大运重卡4月销量为1590辆,同比下降33%,排名第七;1~4月,大运重卡累计销量7781辆,同比下降24%,市场占有率为2.8%。4月,徐工重卡销售各类车型1032辆,同比下降54%,月销量排名行业第八;1~4月,徐工重卡累计销量4390辆,同比下降58%,市场占有率为1.6%。江淮重卡4月销量约900辆,同比下降77%,排名第九;1~4月,江淮重卡累计销量5867辆,同比下降70%,市场份额为2.1%。

疫情多点暴发 重卡销量降至冰点

业内普遍认为,新冠肺炎疫情反复,是近两个月重卡市场同比持续下降的最直接因素。

4月,全国新冠肺炎疫情多点暴发,影响了人员流动和物资运输,也延缓了各地复工复产和基建投资项目的启动,从而抑制了终端用户购置新车的需求。同时,重卡企业及相关零部件企业受当地疫情防控的制约,短时间内出现了不同程度的产能下降,供给不足也意味着重卡生产无法完全满足经销商和用户的购车需求。从更深层次的角度来看,经济下行的压力也传导至交通运输和商用车行业,导致消费、投资都出现了较大波动。

“4月重卡销量下滑的原因,还与去年同期基数较高有很大关系。”某重卡品牌负责人介绍说,2021年4月是我国乃至全球重卡月销量的历史高点之一,高达19.3万辆,在如此高的基数之下,必然会让如今低迷的销售成绩显得更为“扎眼”。

多家企业发布财报 长期向好的基本面不变

近期,一汽解放、中国重汽、汉马科技、福田汽车、江淮汽车、东风汽车等商用车产业链企业相继发布2021年年报。多家头部企业研判2022年重卡市场形势时指出,2022年,受宏观经济增速放缓、运费低迷、芯片供应紧张、原材料价格高位运行等不利因素影响,中国重卡市场需求将有所放缓,但市场长期向好的基本面不变。

对于2022年重卡行业发展前景,中国重汽指出,经过连续五年的市场高峰之后,国内重卡市场迎来调整期,由治超治限、老旧车辆淘汰和排放标准升级等行业政策带来的大幅增长红利开始衰退。不过,以中国当前110多万亿元人民币的经济总量为依托,支持重卡行业发展的基础未变。2022年,预计重卡行业全年销量在100万辆左右。

一汽解放认为,“十四五”期间,国内经济预计将运行稳定,全球经济将逐渐恢复,制造业投资将成为拉动投资增长的主力。由于新冠肺炎疫情反复,消费水平仍未完全恢复,预计“十四五”期间,商用车市场稳定在每年430万辆左右。其中,中重卡市场年需求在120万辆附近波动。受经济恢复周期因素影响,预计2022年的重卡市场需求节奏将呈现“低开高走”的趋势,市场进入存量竞争阶段,这将成为中重卡行业的新常态。

福田汽车则表示,未来5~10年,商用车行业将呈现周期性波动,电商消费、都市圈的推进、运输方式的改变以及标准法规升级,将形成直接结构化需求机会,新技术应用也将催生新的商业机会。

重卡市场“金三银四”的销售旺季并未如期而至,短期内,新冠肺炎疫情依然是影响宏观经济以及重卡市场的重要因素之一。