近期,一则关于房贷利率上调至7%的消息,牵动着买房人敏感的神经。记者调查了解到,7%的房贷利率是个别地区个别银行的情况,目前广州的房贷利率较8月初无太大波动,首套房贷利率在5.4%~5.9%左右,二套房贷利率在5.45%~6.05%左右。

值得关注的是,2020年下半年以来,在“三道红线”“房贷集中度管理制度”“防止经营贷流入楼市”“对试点房企拿地销售比进行单独限制”等举措之下,房地产贷款增速、房地产贷款集中度、房地产信托规模等指标持续下降,资金正逐步流向实体经济。有业内人士提醒购房者,需要牢记“房住不炒”是当前调控的主基调,调控的目的不是让市民不买房,而是不炒房,未来房地产行业会削弱金融投资属性,向居住属性回归。

现象:佛山有银行房贷利率超7% 广州首套房贷利率约5.4%~5.9%

记者从贝壳发布的佛山房贷利率情况中了解到,光大银行佛山的首套/二套房贷利率高达7%。记者就此向光大银行佛山分行营业部处了解到,目前该行在佛山的首套房贷利率为7.0%,二套房贷利率为7.2%。“现在银行房贷额度紧张,放款时间没办法确定,需要排队等候。”该营业部相关工作人员向记者表示。

中原地产中介小苏向记者表示,目前佛山的首套房贷利率最低为6.3%,二套房贷利率大概在6.8%~7.1%。“目前房价平稳,涨幅不大,有银行透露接下来还将上调房贷利率。”小苏向记者透露。

与佛山的房贷利率相比,记者从四大行广州分行处了解到,近期广州房贷利率无太大波动。其中,中行方面表示,目前,该行广州地区五年期以上的首套和二套个人住房贷款利率分别按不低于LPR基点加120BP、140BP执行,即首套利率5.85%,二套利率6.05%。 该行始终坚持“房住不炒”的发展导向,严格按照国家相关部门的规定,实施差异化住房信贷政策,积极做好住房金融服务工作。总体来看,受调控影响,该行房贷额度有一定压缩,放款时效有所减缓,该行结合贷款客户申请资料递交时间及审批情况进行有序放款。

记者从广州某家房地产中介公司提供的住房贷款利率情况表,以及和各大银行处了解获悉,目前广州首套房贷利率在5.4%~5.9%左右,二套房贷利率在5.45%~6.05%左右。“一般而言,一二线城市的房贷利率会比三四线城市的房贷利率低。目前公司内部会更新住房贷款利率情况,以前是1个月左右更新一次,今年以来更新得比较频繁了,最近两次的更新仅隔了一周时间。”该中介公司的工作人员小风向记者坦言。

分析1:房贷利率反超一般贷款利率,预计或将继续上涨

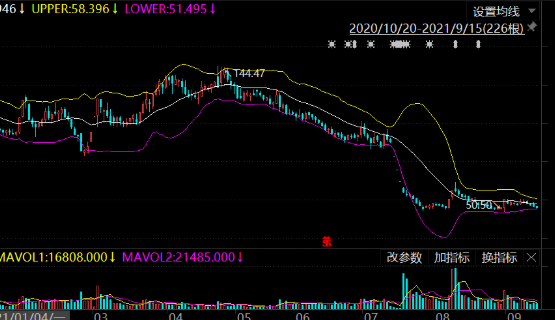

在房贷利率节节攀升的同时,市场利率却在不断下降,如余额宝的七日年化收益率跌至2%以下,银行大额存单年利率也下调至3.5%左右。数据显示,自今年3月份以来,房贷利率已经开始超过一般贷款利率了,且在反超之后,“剪刀差”一度呈现扩大趋势,房贷利率逐渐走出一条独立曲线。

“主要是宏观经济变化,引发相关政策调整,以及市场供求机制影响。2020年国内经济处于特殊时期,一方面国内通过货币政策逆周期调节与改革手段,降低实体经济贷款利率,激发微观主体活力,支持生产生活恢复;另一方面,国内加强房地产调控,防范房地产‘灰犀牛’风险与资金脱实向虚,并引导更多资源流向实体经济薄弱环节与重点新兴领域。”光大银行金融分析师周茂华分析,年初以来,受银行房贷两条监管红线影响,部分银行房贷额度紧张,但房地产需求仍强劲,市场供求机制也导致部分银行上调房贷利率。

融360数字科技研究院李万赋分析,近期热门城市的房贷利率连续上涨,带来了全国房贷利率整体水平的上涨,房贷额度也比较紧张,反映了“房住不炒”政策执行之坚定,房地产市场秩序从多个方面被持续整治规范,预计房贷利率接下来还会继续上涨。

分析2: 房地产贷款增速、集中度等下降,资金流向实体经济

记者注意到,在2016年至2018年,新增房地产贷款占新增贷款比重高达40%以上,此后,占比逐渐下降。如今,在相关政策的调控之下,房地产融资呈现“五个持续下降”的特点:房地产贷款增速持续下降、房地产贷款集中度持续下降、房地产信托规模持续下降、理财产品投向房地产非标资产的规模持续下降、银行通过特定目的载体投向房地产领域资金规模持续下降。

银保监会披露数据显示,今年以来,房地产贷款增速持续低于各项贷款平均增速。6月末,房地产贷款同比增长9.8%,增速创8年来新低。房地产贷款集中度由2019年的高点29.2%降至6月末的28.2%,各类商业银行房地产贷款集中度均有不同程度下降。

银保监会副主席梁涛在6月1日召开的新闻发布会上表示,在贷款首付比例、利率等方面对刚需群体进行差异化支持,加大对住房租赁市场金融支持,促进房地产市场平稳健康发展。截至2021年4月末,银行业发放的个人按揭贷款中,首套房占比是91.8%,同比上升0.8个百分点。投向住房租赁市场的贷款同比增长31%。

“从上半年国内银行业资产结构看,房地产信贷增速低于各类贷款增速,但是普惠型中小微企业贷款同比增长29.3%,银行部门对小微企业、制造业等重点新兴领域支持力度明显增强;同时,银行还可以增加非信贷类资产配置等。”周茂华表示。

李万赋分析,房地产相关各项贷款指标的下降。同时,一般贷款利率有所下降,小微经营贷贷款产品数量和规模也在增加,侧面说明房地产贷款占比压缩出来的资金流向了实体经济,并且带来了实体经济融资成本的下降。

后市:房地产行业将削弱金融投资属性,回归居住属性

2020年8月,“三道红线”制度正式出台;2020年12月,房贷集中度管理制度正式公布;2021年3月,防止经营贷流入楼市文件正式发布、近期又对试点房企的拿地销售比进行了单独限制……记者梳理发现,2020年下半年以来,房地产调控政策多管齐下。“一系列的监管动作均表明了主管部门引导房企降低金融杠杆的决心。而从实施以来,典型房企由红转绿、指标向好的情况来看,应该说是达到了一定的预期效果的。”克而瑞广佛区域首席分析师肖文晓表示,不过客观来看,在各类调控政策的累积效果之下,由于融资受限,今年上半年也出现了“房热地冷”、房企拿地意愿、新开工意愿下降的情况,这也会对宏观经济运行带来新的挑战。目前而言,在因城施策的同时,对房地产调控强调的是政策的持续性和稳定性,因此短期内政策转向的可能性不大,更多的是打补丁和对前期政策出现的问题的优化。另外,此前住建部也联合了八个部门表示要用3年的时间让房地产市场秩序明显好转,对此企业要有足够清醒的认识,稳妥应对。

周茂华分析,房地产调控稳是主基调,就是通过结构性精准调控,确保各地完成三稳任务。这些政策未来是否放松,关键还是要看银行是否触及三道红线和国内房地产表现,如果接下来局部房地产仍有过热苗头,相应房地产调控仍有加码可能。

对于身处在不断变化的房地产市场中的投资者,肖文晓提醒,需要牢记“房住不炒”是当前调控的主基调。“调控的目的不是让大家不买房而是不炒房,所以刚需该买的还是要买,但是是否还要像以前那样将房子作为主要的投资品则是需要斟酌的。”肖文晓表示,未来房地产行业一定会削弱它的金融投资属性向居住属性回归,所以在资产配置上除了自住物业之外,只有优质物业才能经得起考验,所以有眼光的选择会越来越重要。(王楚涵)