作者丨王迪

出品丨焦点财经

在博弈论中,有一个著名的“囚徒困境”理论。意思是说,将逮捕的囚徒们分开拘禁,对一个囚徒说他的同伙已经将其供出,如果他不交待,所有责任由他来扛,对其他囚徒亦然。心理脆弱的囚徒就会因为不堪承受后果之压力而招供。

现实的“囚徒困境”很容易解释成股市崩盘的机制,在股市下挫时,舆论的影响使大家都怕被套住,所以,拼命抛售股票,这时股民都变成分割拘禁的囚徒。

囚徒困境这种带有博弈性质的心理活动,正贯穿于如今陷入债务危机的企业与债权人之间。面对违约,更多的债权人选择展期,而另一部分债券人则用了一种“逼宫”的方式,进行欠款催收的交锋与博弈。

近日,大发地产(06111.HK)于美元债展期后收到了债权人向法院提交的清盘呈请。相对于其他风口浪尖上的暴雷房企来说,年初寻求美元债交换要约的大发地产并没有引发舆论风潮。而就是这家“低调”的房企却遭遇了债权人猝不及防的一剂“闷雷”——清盘呈请。

对此,大发地产的直接反馈是抗议求“公道”,表示运营尚未受影响。无独有偶,据焦点财经梳理发现,不少资金承压的企业接获了法院的清盘呈请,而这与企业债务困境密切相关。

2月22日,嘉年华国际(00996.HK)接获清盘呈请,4月20日于香港高等法院聆讯。此外,2月23日,银基集团(00886.HK)公告称,清盘呈请聆讯押后至5月5日。

花样年也曾在11月24日透露,因为未能偿还1.49亿美元的贷款,作为担保人的香港花样年投资控股集团有限公司(“花样年投资”)被申请清盘呈请。

“在企业第一轮暴雷中不愿意延期的债权人,通过采用‘破釜沉舟’的方式,试图通过诉讼方式将欠款要回,从而避免延期之后‘颗粒无收’的风险。当然这种方式只适用初次暴雷的企业,如果暴雷次数过多,即便清盘,最后也什么也拿不到了。如果有都拿不回来的风险,为何不搏一搏?”某位资深券商对焦点财经道出了此时债权人的心理。

为何选择直接清盘?

对于债权人,清盘呈请,一定会比等待展期的结果好么? 对于提问,有业内专家的回复是“是的。”

清盘是一种法律程序,公司的生产运作停止,所有资产(包括生财工具的机械、工厂、办公室及物业),在短期内出售,变回现金,然后按先后次序偿还(分派给)未付的债项,之后按法律程序,宣布公司解散的一连串过程。

目前正荣、奥园、花样年、世茂、阳光城等多家房企对到期美元债或境内债进行展期,通过“续借”的方式,延期归还本息。而如大发地产展期之后遭遇法院“清盘呈请”尚属目前品牌房企中较少出现的情况。

“部分债权人接受展期,就不会去法院状告违约公司,但是没有接受展期的债权人可以去法院申请清盘处理,从公司的角度而言,它必须要支付,如果不支付,就会被清盘,公司只有还钱才能防止清盘。当然他可以申请双方抗辩。如果清盘成功,债权人也将拿回诉讼等相关费用。”汇生国际融资总裁黄立冲道出了延长展期企业所面临的困境。

即“负囚徒困境”,“要不获得全部的钱,要不和解,要不清盘,但是法庭不会帮助你和解,除非债权人和公司之间和解,各自撤回。”

囚徒困境是指配合的人往往会获利,而在负囚徒困境是指最不配合的人往往会获得最大的好处。部分债权人便是选择了此种快刀斩乱麻的操作方式。

焦点财经发现,大发地产的清盘呈请与此前美元债展期有关。

今年1月,大发地产公告称,正寻求一笔1.854亿美元债交换要约,未偿还本金为1.845亿美元。与此同时,大发地产征求修改违约条款的两笔美元债,分别为2022年到期、票面利率12.375%;2023年到期、票面利率13.5%。

面对房地产市场下行,境内外融资渠道均出现不同程度的收缩,以往借新还旧的模式开始行不通,成为众多房企暴雷的源头。对此,甩卖资产成为众多房企对冲危机的做法。

为改善资产周转率并产生额外现金流入作一般营运资金,大发地产不久前公告延迟派发2021年中期股息,并出售了手中持有的成都悦湖利鑫置业33%股权,交易对价为1.95亿人民币。

央视财经评论员薛建雄则对焦点财经表示,此时大发地产等企业申请清盘呈请更多的是因为,债权人目前压力较大大,不还钱存在较大风险大,快速变卖资产套现才安全。

“一方面,可能因为大发地产不够积极配合债主 。另一方面,目前大发地产还有相对优质的资产,可以进行售卖,如果随着展期延长亦有资产减值的风险,现在通过清盘加速变卖还可以规避资不抵债的风险。”

他表示,现在陷入债务危机的企业最大的问题是,可能有些已经是负资产,即便自己等待资产出售也解决不了问题,只有等着房价涨,或者慢慢再赚钱,把它变成正资产了,才能解决问题。

事实上,清盘与破产有一定的区别。不管是清盘还是破产后,只要公司有相应的财产及财产权益,公司就有能力对外承担相关的债务。有时候,申请清盘未必是资不抵债,或许是不想继续经营下去。而破产更严重一些,有可能是无力经营,资不抵债,必须申请破产结算。

根据四川宏申律师事务所郑晓龙律师的解释,解散清算一般不存在资不抵债的问题,清算时除了结束企业未了结的业务,收取债权和清偿债务以外,重点是分配企业剩余财产,调整企业内部各投资者之间的利益关系。而破产清算的原因是资不抵债,因此,清算时主要是调整企业外部各债权人之间的利益关系,即将企业有限的财产在债权人之间进行合理分配。

根据《公司法》第一百八十七条 清算组在清理公司财产、编制资产负债表和财产清单后,发现公司财产不足清偿债务的,应当依法向人民法院申请宣告破产。 公司经人民法院裁定宣告破产后,清算组应当将清算事务移交给人民法院。

对于为何面对恒大万亿债务危机,公开报道中,几乎没有债权人申请清盘呈请,某业内资深人士对焦点财经称:“恒大大多是远郊大商办,卖不出去钱,债权就一文不值,只能给恒大时间去赚钱,还债。另一方面,大家都知道恒大危机较为严重,即便告了也拿不回来多少钱。”

黄立冲则分析称,一般来说,这一轮地产商暴雷的最后结果是,60%-70%的房企或许面临清盘。如果一旦清盘的话,将来这些债务都不会得以偿还,债券能够拿回5%或者10%就已经不错了。

“所以,有部分债权人选择的是,在第一轮暴雷之后进行清盘呈请。如果大部分人同意展期,有人不同意申请清盘呈请,再加上如果它的债务规模不大,便有机会拿回欠债。”

是否最终会被清盘?

在重复的"囚徒困境"中,博弈被反复进行。因而每个参与者都有机会去“惩罚”另一个参与者前一回合的不合作行为。这时,合作可能会作为平衡的结果出现。欺骗的动机这时可能被惩罚的威胁所克服,从而可能导向一个较好的、合作的结果。而在“负囚徒困境”中越不配合的一方却在博弈与撕扯中逐渐占据上风。

对于清盘呈请一定会导致公司解散吗?从现有的案例中似乎并不会得到这样的论断,而债权人的最终目的并不是关注是否清盘,而是拿到欠款,是协商出最佳解决方案。

从诸多案例中也可以窥出一二。

在2月23日举行的聆讯中,法院颁令将陷入债务违约银基集团的清盘呈请的聆讯最后押后至2022年4月6日上午进行。中国清洁能源科技(02379.HK)的清盘呈请也被押后至2022年5月4日。

此外,2月21日,首控集团(01269)披露称,香港高等法院法官下令驳回清盘呈请。而这场对弈从2020年底开始,历时一年多,源于首控集团因债务纠纷被一名可换股债券持有人向高等法院提出了清盘申请。

为此,首控集团表示,公司对于可换股债券重组相关事宜正有序推进,稳步落实。1月23日,首控集团与华融子公司等相关方签订相关重组协议,将有条件、分步骤推进可换股债券重组安排。

对于清盘呈请,大发地产和花样年的做法异曲同工,皆是强烈反对。

“清盘须经法院裁定,会对海外债权人造成重大伤害,公司为维护绝大多数债权人利益,将依法依规进行抗辩。“公司一直在与相关债权人持续进行密切的磋商沟通,以期尽快达成共识,以保护广大债权人的利益。”花样年称。

有熟悉相关流程的业内人士对焦点财经表示:“延后是必然程序,因为被诉方提出反对,要经过开庭阶段,由法官决定是否会清盘,这是被告的权利。如果清盘法院会提名清盘清盘公司负责,至于资产有没有人买这不是法院的考虑范围。”

由于债权人可直接入禀法院向无限公司负责人追讨债项,甚至要求当事人宣布破产以作偿还,故无限公司只会出现自愿性清盘或停止经营,而没有由债权人提出的强制性清盘。决定清盘或停业后将会变卖公司所有资产,如属合伙经营者便须按照成立公司时所定的合伙协议分配资产。

黄立冲则表示:“无限公司是由个人承担无限责任,个人无法清盘(清盘是有限公司概念),个人可以被查封和拍卖资产,由法院判决要求偿还,不偿还有近乎刑事的民事责任,如明确有钱还不还视为藐视法庭。“

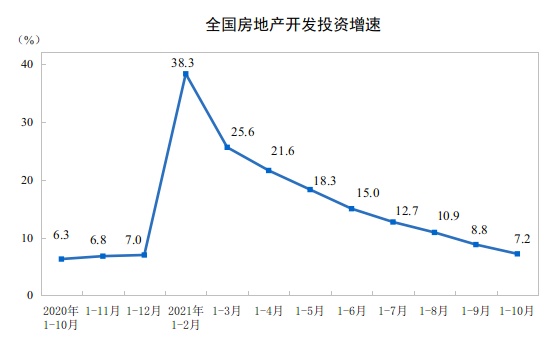

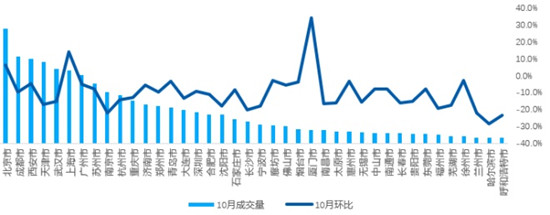

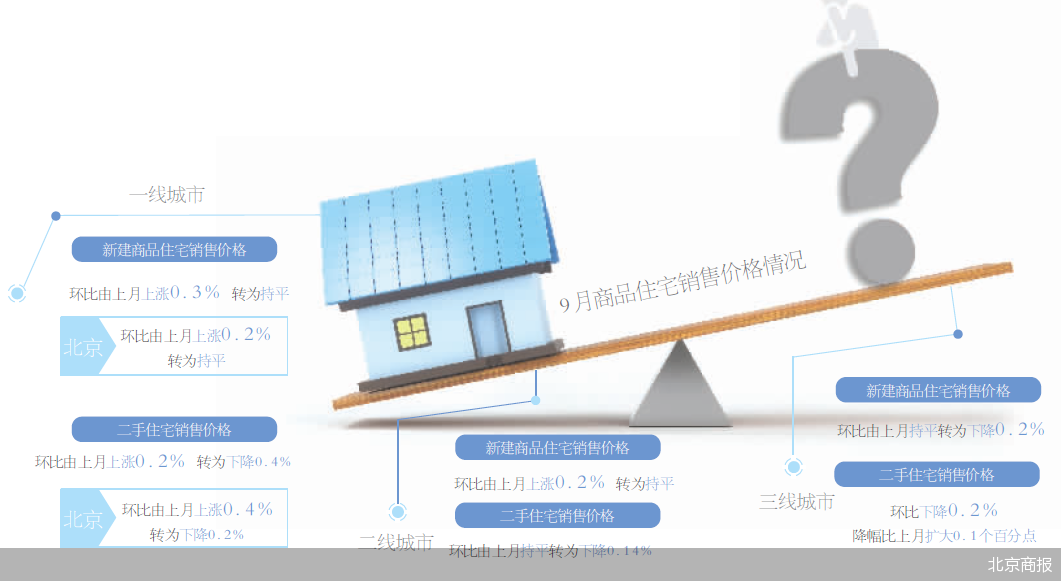

经历过“三道红线”、预售资金监管等高压调控,部分曾经高周转的房企面临资金链断裂状态。即便是央行多次“放水”,多项楼市贷款利率、首付比例下调等政策红利,众多行业人士也对未来行业形势抱有悲观态度。

事实上,行业的发展思路转变,让原本是一场利益共建的关系债权人与债务人之间发生了关系的扭曲,即便口头承诺,房企也无法左右是否能归还的最终结果,而对于债权人而言,展期之后能否兑付也充满不确定性。

在“黑铁时代”论的基调下,奔涌而至的债权人面对的是漫长的追债之路。而面对房企公信力的消耗,信任的缺失或许是这场博弈的源头。

那么,房企的信任体系又将如何重构,在一片狼藉之后,已经暴雷和即将暴雷的房企,又将如何走出“负囚徒困境”?