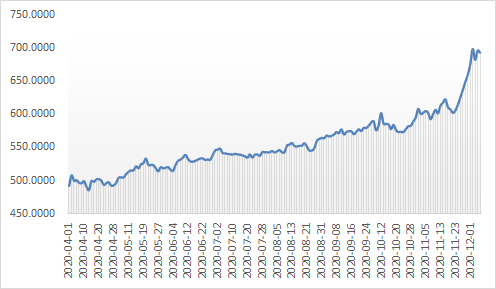

国内粗钢压产政策实施以来初现成效。7月,国内粗钢日均产量279.97万吨,为2020年4月以来的最低值,环比下降10.53%;生铁日均产量235.0万吨,同比环比均大幅下降。而焦炭自8月初第一轮提涨120元/吨后,一个月内连涨五轮,累计上涨600元/吨。在粗钢压产背景下,焦炭价格为何一路飙涨呢?

[国内焦煤供应出现缺口]

在碳达峰、碳中和背景下,国内煤矿生产受到诸多限制,尤其是2021年上半年煤矿安全事故频发,针对煤矿安全生产的相关检查愈加频繁,煤炭产量难以大幅增加。

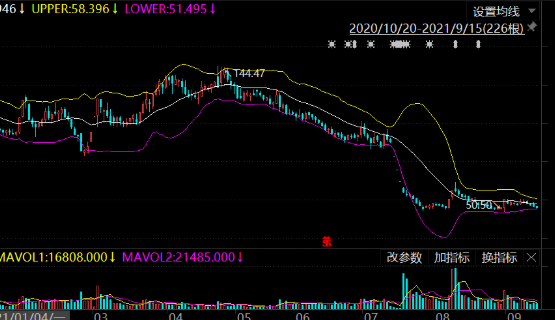

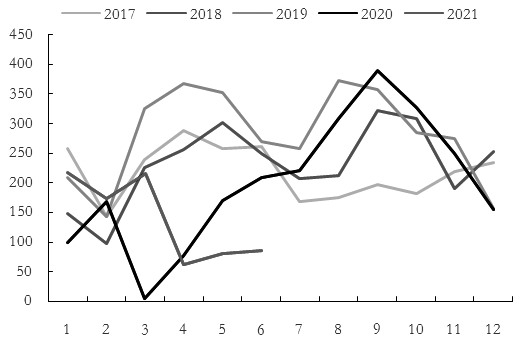

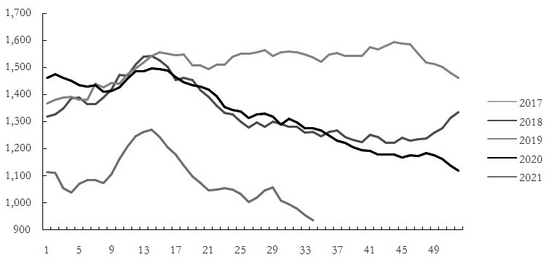

图为焦煤产量变化(单位:万吨)

据煤监局通报,今年上半年各级煤矿安全监察机构共完成监察执法9156矿次,同比增加1171矿次;查处事故隐患66281条,同比增加5554条,其中重大隐患594条,同比增加129条;实施行政罚款9.21亿元,同比增加2.21亿元,责令停产整顿矿井373处,同比增加101处,暂扣安全生产许可证煤矿476处,同比增加37处,责令停止作业采掘工作面3252个,同比增加628个,责令从危险区域撤出作业人员46次,同比增加14次。

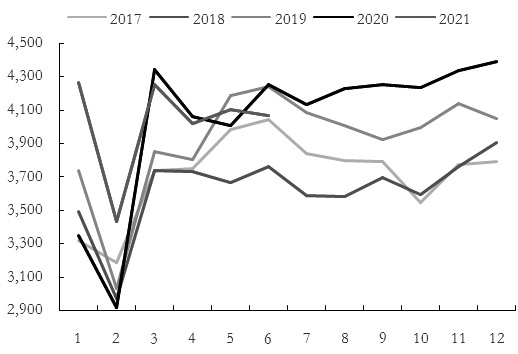

图为煤矿开工率走势(单位:%)

七一前后,多地煤矿短期停产,而复产进度相对缓慢,加剧了煤炭供应紧张局面。纵观上半年,自保供结束后,煤矿开工率呈现下降趋势,长期处于季节性低位,尤其七一停产期间,开工率接近腰斩,目前仍未恢复到6月的平均水平。

有关机构发布的数据显示,3月、4月煤炭产量同比为负,5月有所回暖,6月同比、环比增速均再度转负,二季度累计产量较去年同期减少136万吨。

图为焦煤各环节库存合计(单位:万吨)

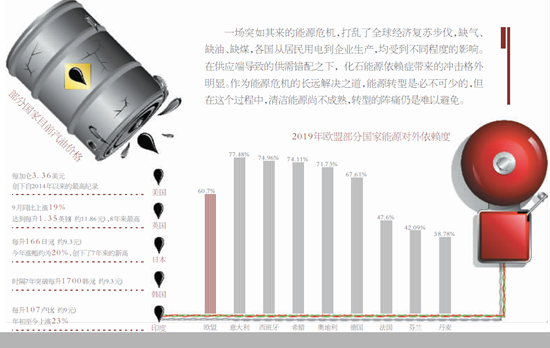

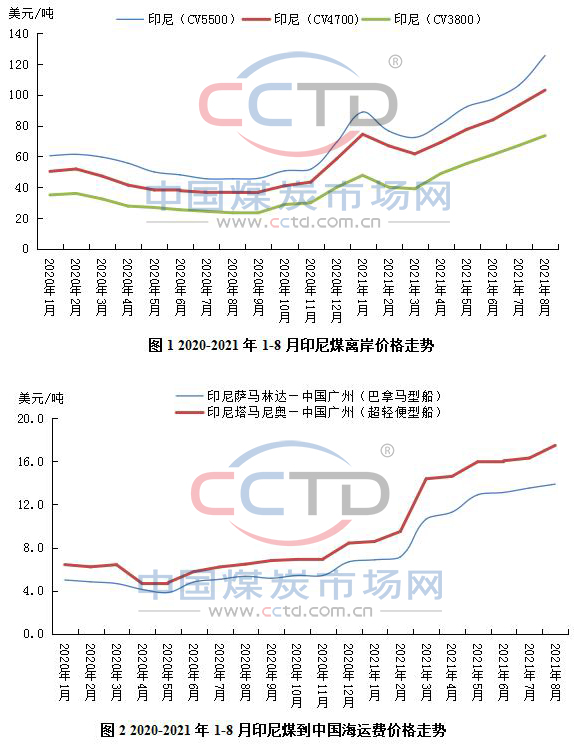

参考2019—2020年平均数据,进口焦煤约占国内总供给的15.4%。而进口焦煤主要来自澳大利亚和蒙古国,这两国焦煤品质相对较好,对国内煤种形成有效补充。2020年,我国从澳大利亚进口约3500万吨焦煤,从蒙古国进口2400万吨焦煤。

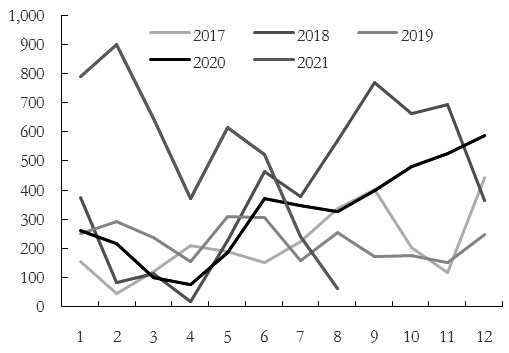

图为澳煤进口量变化(单位:万吨)

2020年以来,澳煤进口量呈现环比递减趋势,从去年12月至今,澳煤进口量始终维持在零值,对于国内焦煤供给形成较大减量。今年一季度蒙煤进口量维持同比正增长,这其中除了去年一季度低基数的原因外,也与国内煤价高企密不可分。3月以后,蒙古国疫情突然加重,严重影响运输和口岸通关,二季度蒙煤进口同比大幅转负,通关一直处于低位,目前日均不足200车。近期,有消息称甘其毛都口岸海关接巴彦淖尔市政府通知,将暂停甘其毛都口岸蒙煤进口两周。

蒙煤进口大幅下降进一步加剧了国内焦煤供给紧张局面。另一方面,俄罗斯、美国和加拿大等国的焦煤纷纷涌入国内,4月美国焦煤成为我国第一大进口资源,5月、6月俄罗斯焦煤摘得进口桂冠。

虽然由其他国家进口的焦煤在一定程度上弥补了国内供应缺口,但是由于绝对量有限,2021年上半年国内焦煤进口依旧是同比大幅下降。数据显示,1—6月进口焦煤数量较去年同期减少1581万吨,而我国全年进口焦煤7000多万吨,仅上半年国内进口减量就占到全年进口的23%左右。预计下半年焦煤进口资源补充仍然乏力,不排除进口呈现同比大降的态势。

图为蒙煤进口量变动(单位:万吨)

[焦炭产能难以有效释放]

2020年焦炭行业经历了落后产能大规模淘汰过程。有关数据显示,2020年全国已淘汰焦化产能6154.6万吨,新增3637.5万吨,净淘汰2517.1万吨。截至2021年7月23日,全国已淘汰焦化产能1311万吨,新增3311万吨,净增2000万吨。受国家政策影响,下半年山西等地计划暂停在建和未建的焦化产能。

由于焦化限产持续存在,焦炭产量远未回升至年中高位。受到多重因素影响,山西、内蒙古两地原本要投产的焦炉,均有所延后。山西将治理手续不全的焦化产能,预计影响在产产能超过2000万吨,影响在建产能超过1000万吨。2021年,山东全省淘汰炭化室高度小于5.5米焦炉及热回收焦炉,压减焦化产能180万吨,继续实施“以钢定焦”“以煤定产”,确保全省焦炭年产量控制在3200万吨以内。河南提出“以钢定焦”,下半年焦炭供给不确定性仍大。

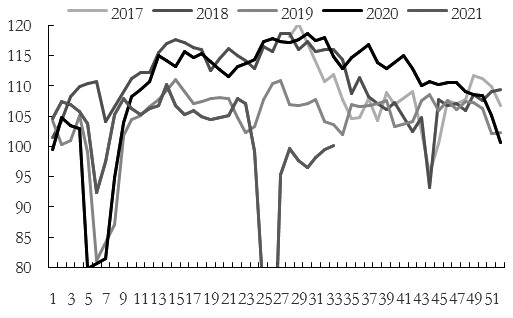

在国内经济继续向好的背景下,2021年上半年焦炭整体表现不错。国家统计局数据显示,1—6月国内焦炭产量同比增加983万吨,增速达4.34%。

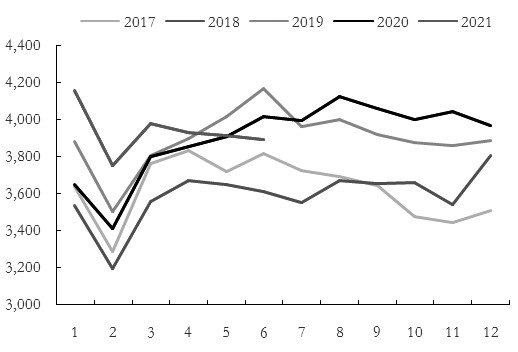

图为国内焦炭产量变动(单位:万吨)

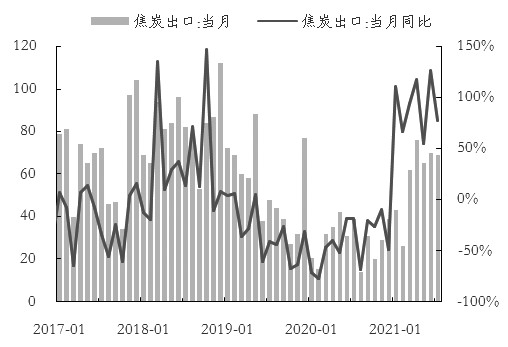

[焦炭出口量大幅度增加]

2021年上半年,海外经济持续复苏,主要经济体制造业PMI均恢复至荣枯线以上,且维持高位或连续增长,加之货币政策相对宽松,由此带来海外钢铁制造业供需两旺。据统计,1—6月海外粗钢产量同比增加6677万吨,增速达17.9%;海外粗钢消费同比增加7568万吨,增速达16.4%。与此同时,海外对于焦煤需求也在增加。有关数据显示,1—6月印度焦煤进口量同比增加538万吨,6月日本与韩国焦煤进口量也实现同比正增长。

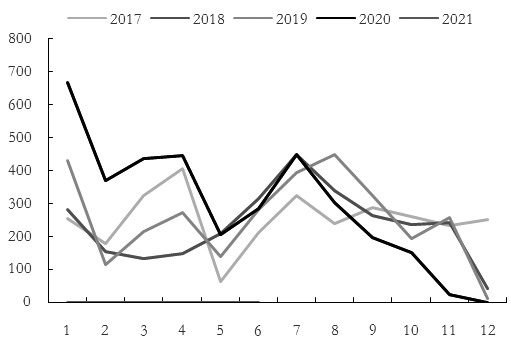

由于海外钢铁业强劲复苏,1—7月我国累计净出口焦炭319万吨,同比增长221%,进一步加剧了国内焦炭供应紧张局势。从目前来看,海外需求依然强劲,焦炭出口有望保持大幅增长。

图为焦炭出口单月值变化(单位:万吨)

另一方面,焦化利润不佳,推动焦炭价格上涨。因煤价大幅拉涨及部分煤种补库困难,山西焦化利润在100元/吨附近,部分区域焦企有亏损现象,被迫减产、转产。据有关机构发布的数据显示,9月3日内蒙古乌海及棋盘井地区部分企业高灰低硫肥精煤(A12S0.8)价格上涨150—200元/吨,涨后出厂现汇价3000元/吨,整体市场报价在2830—3000元/吨;中硫肥(A12S1.8)市场报价2600—2750元/吨。9月6日甘其毛都口岸蒙5#原煤价格上涨80元/吨,策克与满都拉口岸因无资源煤价暂稳。当前甘其毛都口岸蒙5#原煤2680元/吨,蒙5#精煤3190元/吨。

图为山西独立焦企焦化利润月均值变动(单位:元/吨)

目前钢厂、港口、焦化厂的焦炭库存均处于历史绝对低位,同时钢厂利润尚可,被动接受焦化厂提涨焦炭价格,随着焦炭库存继续去化,焦化厂还将继续提涨焦炭价格。

图为焦炭各环节库存合计(单位:万吨)

[关注粗钢压产力度变化]

根据中钢协测算,2021年1—6月国内粗钢产量累计增加6000万吨。按照相关部门关于2021年粗钢压产目标,下半年国内粗钢同比压减不低于9000万吨,如此巨大的粗钢减产势必会造成市场上资源极度短缺和恐慌情绪蔓延,考虑到国有企业较民营企业执行政策的决心和力度更大,下半年粗钢主要压减任务将落在国有企业上。

我们根据政策执行力度进行分维度研判,按照30%的谨慎预判、40%的中性预判和50%的乐观预判进行分析,其中按40%执行力度,粗钢产量同比减压4304万吨,对应的焦煤消费减量为1928万吨。只有达到40%以上的粗钢压产执行力度才有可能使得焦煤形成实质性的供给宽松。

下半年,虽然国内执行减产政策,但是海外钢材供需依旧旺盛。据我们测算,全年海外粗钢产量同比将增加11466万吨,增幅达14.8%;粗钢消费同比将增加15000万吨,增速达19%;生铁产量同比将增加5846万吨,增速达11.6%。这必然导致焦煤需求增加,上半年海外焦煤价格高企已经佐证了这一观点。预计后市海外焦煤价格仍将维持强势,从而支撑国内焦煤价格。

综上所述,根据国家提出的压减粗钢产能目标,后期焦炭需求还有下降空间,从而缓解当前的供不应求局面。需要关注供给端扰动因素。策略层面,在焦煤进口同比下降、焦炭出口同比大增的情况下,焦炭消费减量恐不足以扭转当前的供不应求格局,建议逢低做多焦炭。