原标题:居民收入稳步提升 券商财富管理“备战升级”

基金投顾牌照发放情况 资料来源:证监会,平安证券研究所

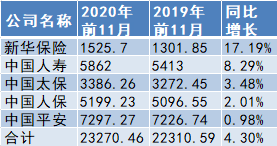

2021年,证券板块整体表现低迷,但财富管理主线却走出独立行情。在居民收入稳步提升,权益配置需求增长,以及佣金业务费率不断缩水等背景下,近年来财富管理业务对券商业绩的贡献逐步加大。纵观全年,从基金投顾展业到积极参控股公募基金,券商在财富管理领域的竞争正在加速上演。

证券板块表现平淡财富管理主线突出

2021年,证券板块表现整体较为平淡。Wind数据显示,截至12月20日收盘,申万二级证券行业指数年内下跌5.27%,在125个二级行业中排名第93。板块内个股表现分化明显,年内仅有5只个股涨逾5%,却有近20只个股回调超过20%。

值得注意的是,证券行业总市值“榜首”在今年发生了更迭,引发市场诸多关注。今年1月12日,东方财富市值年内首次突破3000亿元规模;5月19日,东方财富总市值首次超越中信证券。此后,两家公司之间的市值差逐步拉大,截至12月20日,中信证券的市值为3144亿元,而东方财富的市值为3883亿元。今年以来,东方财富的涨幅达到46%。

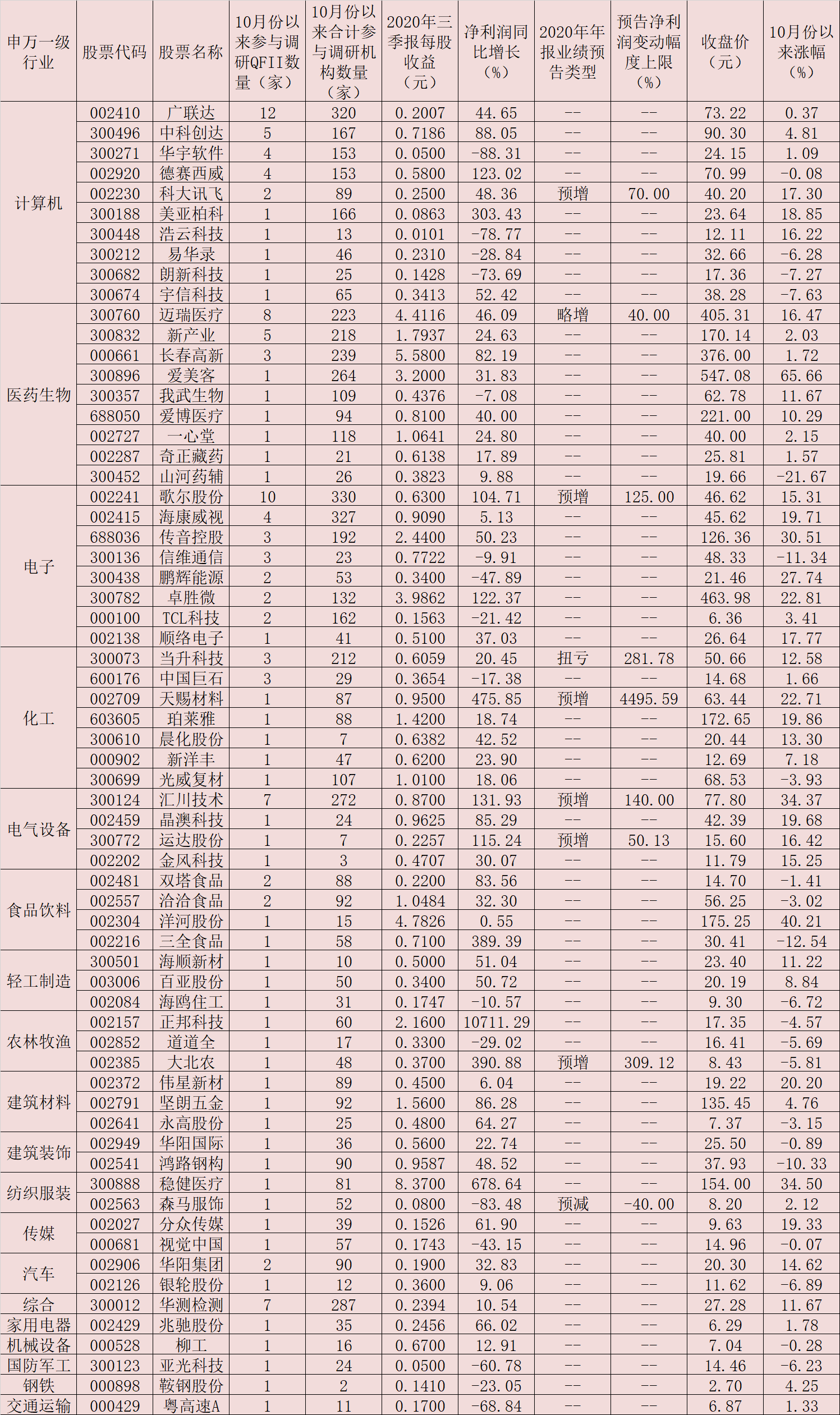

纵观全年,在证券板块整体低迷的背景下,财富管理成为较为突出的市场主线。以东方财富为例,中报显示,公司基金第三方销售服务业务基金交易额及代销基金的保有规模同比大幅增加,金融电子商务服务业务实现收入23.97亿元,同比增长109.77%。而据中国证券投资基金业协会发布的数据显示,截至2021年三季度末,东方财富旗下天天基金“股票+混合”公募基金保有规模为4841亿元,环比增长9.65%;非货币市场公募基金保有规模为5783亿元,环比增长13.95%,在排名前十的机构中增速最快。

同属于财富管理特色标的的广发证券(旗下广发基金、易方达基金)、东方证券(旗下东方基金)、兴业证券(旗下兴全基金)也走出了独立行情,年内涨幅分别达到54%、38%和16%。值得注意的是,上述三家券商的资管子公司利润贡献占比均在20%以上。

“公募基金子公司利润分成和金融产品代销收入成为券商重要利润来源,财富管理业务突出的券商较行业形成超额收益。”平安证券在研报中指出,近年来公募基金资产规模持续扩张,其中头部基金公司多为券商系,对参股券商的营收贡献及利润贡献均有所提升。同时,金融产品代销收入在经纪业务收入中的占比持续提升,是财富管理转型的重要方向之一。

实际上,近年来证券行业经纪业务佣金率正在不断下滑,近五年来证券行业平均佣金率已从万分之五下降至万分之二点五一,而财富管理业务对券商业绩的贡献却在逐步加大。

安信证券数据显示,测算上市券商2021年中报,财富管理业务贡献收入357亿元,合计占全体上市券商收入的12%,去年同期为9%。中信、广发、东方财富管理板块收入最高,分别达到70亿元、58亿元、27亿元;第一创业、广发、中银、财通、东方财富管理板块收入贡献最高,分别达39%、32%、27%、23%、21%。

财管市场空间广阔券商业务加速布局

多项数据表明,我国居民收入水平正在稳步提升,但金融资产配置比例却处于国际低位,财富管理市场未来发展空间广阔。而作为券商加码布局的长期赛道之一,2021年证券行业在财富管理领域也取得了多项进展。

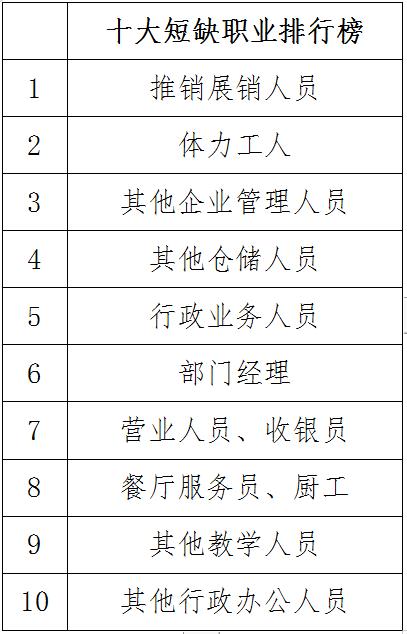

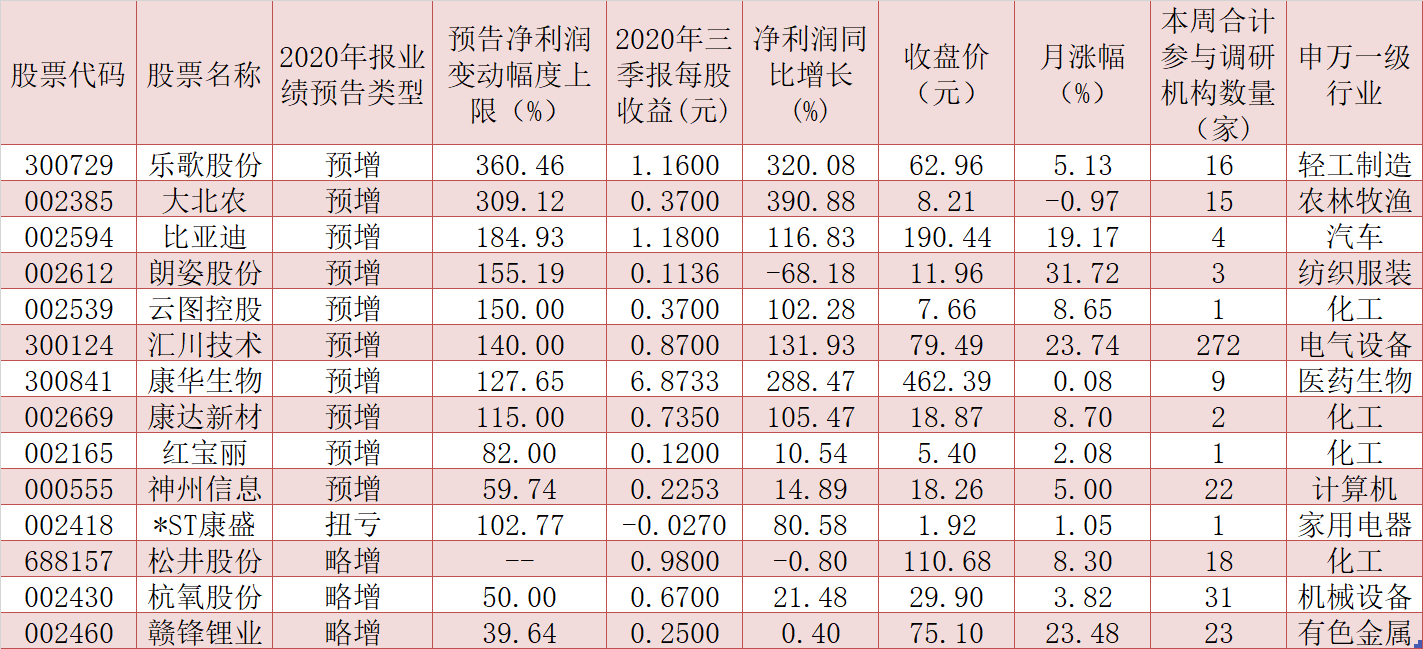

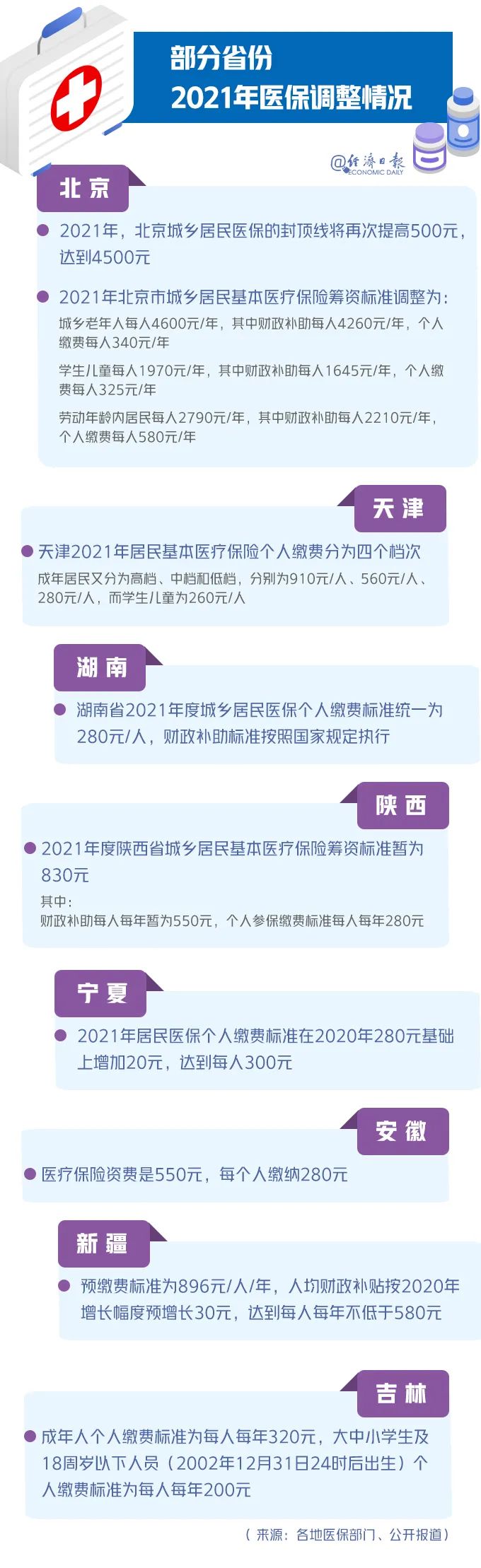

目前,第二批具有试点资格的券商正在紧锣密鼓地上线基金投顾业务,中信证券、招商证券、国信证券、东方证券等都已经正式对外展业。多家招聘网站也显示,不少券商正在加码筹备搭建相关业务团队。而据平安证券统计,目前已有58家机构获得基金投顾业务批文,其中便包括了28家证券公司。预计未来,证券行业的基金投顾展业还将陆续进行。

此外,12月初,中国证监会正式发文,同意10家证券公司开展账户管理功能优化试点工作。具体来看,优化后的综合账户能够“综合”在同一家券商开立的普通经纪、信用、基金投顾、股票期权四类资金账户。中金公司非银团队认为,账户是以客户为核心的财富管理的基础,账户体系的打通利于用户资产归集和不同类别的资产配置,实现用户资产沉淀以及打造券商内部闭环。本次账户管理功能的优化试点进一步体现了监管对于行业财富管理业务发展的支持和引导,也是券商财富管理从卖方业务向买方业务转型的重要一步。

另外,还有不少证券公司通过设立子公司或者联营企业形式布局公募基金业务并因此获益。据记者不完全统计,目前共有16家上市券商通过设立子公司或者联营企业形式布局公募基金业务,10家基金公司属于上市券商子公司,14家基金公司属于上市券商联营企业。中国银河证券表示,财富管理大发展时代,大型公募基金凭借品牌、专业实力,规模加速扩容,收入将会明显增厚,参控股该类公募基金的证券公司受益显著。

不过,目前来看,财富管理市场仍然以银行和基金公司为主,券商市场份额占比较小。据光大证券统计,截至2020年末,银行理财和基金公司合计资管规模占比约在50%左右。但在业内人士看来,券商作为财富管理的后起之秀,未来发展空间广阔,主要原因在于券商可以发挥投资、投行与财富管理联动等综合金融服务优势,并且拥有独特的牌照以及投研能力、产品开发和投资管理能力。长远来看,财富管理或成为券商行业内竞争的核心领域。

“高端财富客户关注综合服务的供应能力,证券公司作为天然的一级市场与二级市场连接者,具备较强的资产获取能力。”兴业证券家族财富办公室总经理刘金平表示,证券公司凭借投资银行牌照、资产管理能力和研究交易优势,可实现不同业务线之间的资源整合,通过在经营模式上实现跨业务联动和解决方案设计能力的突破,可提高各项业务的渗透率和客户迁移率,走出一条差异化发展之路。

中金公司则预计,未来3年至5年是中资财富管理机构能力建设窗口期,也是机构间快速分化的观察窗口。向前看,财富管理业务贡献度将有所提升,客户、产品、资产、科技、考核等职能逐步整合以财富管理部门或子公司形式存在,财富管理收入口径多元化。预计市场竞争格局或将快速演化,头部机构市场份额高度集中。(□记者 罗逸姝 北京报道)