当地时间12月7日(周二),据路透社消息,两位知情人士透露,大众汽车集团正考虑让旗下豪华车品牌保时捷独立上市,从而获取集团向电动化及智能化转型所需的资金。

同日,德国《商报》报道称,保时捷家族和皮耶希家族正在考虑出售他们持有的部分大众汽车股份,从而筹集资金支持保时捷IPO。

受大众筹备保时捷IPO消息提振,大众法兰克福股价短线拉升逾10欧元,当日整体涨幅达到8%。

保时捷IPO风声再起 资本市场反馈热烈

事实上,关于保时捷IPO一事,早在三年前就开始有相关传闻,后来都不了了之,最近又开始有了一些风声。知情人士周二表示,关于保时捷上市的猜测在过去一年中不断浮现,但由于股东结构复杂,尚未作出决定。

据了解,大众汽车集团的最大股东是保时捷汽车控股公司(保时捷SE),后者掌握在保时捷家族和皮耶希家族手中。两大家族持有大众汽车集团31.4%的股份,并通过保时捷SE拥有53.3%的投票权。德国《商报》称,两大家族正在考虑出售部分大众股份,从而筹集资金用于购买上市后的保时捷大量股份,而他们出售的大众股份可能足以助其筹集到大约150亿欧元。

德国《商报》还称,即使出售部分股份,两大家族依然是大众汽车集团的最大股东,而第二大股东是德国下萨克森州,后者持有大众11.8%的股权和20%的投票权。对于德国《商报》的报道,保时捷SE称其“纯属猜测”,但并未进一步置评,大众汽车集团也拒绝置评。

虽然官方未予证实,但消息传出后,近几周因管理层争斗而大幅下跌的大众股价立刻得到明显提振,保时捷SE的股价也上涨了8.5%。

这并非近期第一次传出保时捷IPO的消息。今年5月,有知情人士告诉路透社,如果保时捷品牌能够独立上市,保时捷家族和皮耶希家族准备直接入股该公司。今年10月,当媒体问及保时捷品牌是否独立上市时,大众汽车集团CEO迪斯表示,大众正在不断评估其投资组合。虽然迪斯没有进一步说明,但传闻本身在当时就给大众股价带来了一波上涨。可以看出,资本市场希望能挖掘出隐藏在大众汽车集团背后的数百亿欧元价值。外媒此前猜测,如果保时捷品牌上市,估值将为450亿~900亿欧元。

为大众集团转型“输血”

把某一板块拆分出来独立上市,已经成为汽车行业较为流行的做法。前有盖瑞特从霍尼韦尔单飞、大众卡车部门单独IPO、大陆集团动力总成业务独立,后有LG化学电池部门酝酿IPO,戴姆勒卡车计划12月10日IPO,就连英特尔也计划推动旗下自动驾驶公司Mobileye独立上市。

对于保时捷品牌来说,一个有利条件是,在此之前已有成功的先例,那就是法拉利。2015年,菲亚特克莱斯勒集团为了偿还债务,并支持其五年战略规划,选择把旗下超豪华品牌法拉利剥离了出去,并促使其在纽交所上市,从而获得了巨额资金。上市当日法拉利市值约为110亿美元,之后一路上涨,而今市值已经超过650亿美元,成为市值最高的超豪华品牌,这是一个成功的拆分案例。

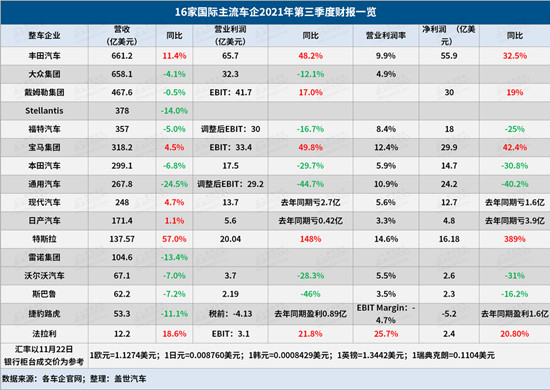

保时捷能否效仿?当然可以。作为大众汽车集团的核心支柱之一,保时捷品牌的知名度和运营状况相当好。即使面对疫情挑战,2020年保时捷全球新车交付量为27.2万辆,与创纪录的2019年相比降幅仅为3%,尤其是在中国市场,交付了8.9万辆新车,可谓再创新高。盈利方面,保时捷的单车利润非常高,其中2019年单车利润为1.56万欧元,单车利润率高达16.7%,超过宝马、奥迪、奔驰、沃尔沃等一众品牌,2020年单车利润率虽较2019年有所下滑,但依然高达14.6%。本身的实力决定了保时捷品牌可以独立“行走”。

而对于大众汽车集团来说,保时捷品牌的独立上市可以为其带来充沛的资金。进入今年以来,大众汽车集团举行了“Power Day”活动,之后发布2030战略,加速向电动化、智能化方向转型。其中,2021年~2025年期间,该集团已经专项拨款730亿欧元用于投资未来技术,占总投资的50%。虽然迪斯此前强调“大众有雄厚的资金支撑”,但前有“排放门”,后有全球车市下行,之后赶上疫情暴发,大众的日子并没有那么好过。如果保时捷上市,应该可以筹集到大量资金,这些资金很大概率会用在大众集团的电动化及智能化转型上。

当然,与法拉利不同的是,保时捷背后所牵涉的利益关系比较复杂,要想实现独立上市,恐怕还要经过多轮商讨和谈判,非一日之功。(张冬梅)