进入新的一年,强监管依旧是金融行业的常态。《大众证券报》记者据Wind统计发现,截至2月20日,年内各类金融机构已收到包括证监会、银保监会和中国人民银行等在内的监管机构开出的罚单共计1125张,处罚原因覆盖未依法履行职责,涉嫌违法违规和信息披露虚假或严重误导性陈述等多个方面。其中,50家金融机构被罚款金额超百万元,4家金融机构被罚款金额超千万元。

四家金融机构遭罚款超千万元

截至2月20日的统计显示,虽然今年只过了31个工作日,金融监管机构却已开出了超过千张的罚单(含机构和个人)。记者统计发现,被处罚的金融机构中,虽然保险公司和证券公司也有涉及,但银行仍占据绝对多数,且全面覆盖国有行、股份行、城商行和农商行。

从处罚金额来看,有四家金融机构被罚款超千万元,分别是东亚银行、农业银行崇左分行、浙江网商银行和青岛农村商业银行。其中前三家银行的罚单由中国人民银行系统开出,第四家银行的罚单由银保监系统开出。

被罚款金额最高的是青岛农村商业银行,高达4410万元,具体违法行为包括:贷款五级分类不准确、投资业务投后风险管控不到位、员工行为管控不力、贷款转保证金开立银行承兑汇票、数据治理有效性缺失、流动性资金贷款被挪用、房地产贷款管理严重不审慎、信用卡透支资金流入非消费领域等。值得一提的是,该行除机构整体遭罚外,5位主要责任人还被分别罚款132万元。

浙江网商银行紧随其后,2236.5万元的罚款金额也是民营银行有史以来的最大罚单。信息披露显示,该行违法行为包括:1、违反金融统计管理相关规定。2、违反账户管理、清算管理相关规定。3、违反征信管理相关规定。4、(1)未按规定履行客户身份识别义务;(2)未按规定保存客户身份资料和交易记录;(3)未按规定履行可疑交易报告义务;(4)与身份不明的客户进行交易。

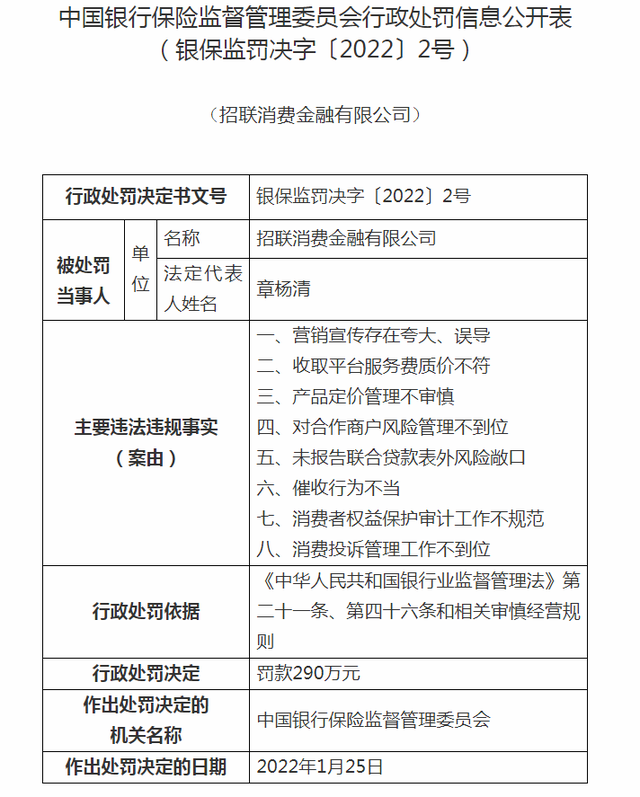

进一步统计显示,除了四笔千万元级别的大罚单外,监管机构还开出了50张百万元级别罚单,被处罚机构以银行为主,但也有中国人保、中国人寿、中天证券和招联消费金融这样的保险、证券和消费金融公司。

“未依法履行职责”是最多处罚原因

详细查看监管机构开出的罚单可以发现,处罚原因主要有涉嫌违反法律法规或违规,未依法履行职责,信息披露虚假或严重误导性陈述,提供/编制虚假资料,违规经营等多个方面。其中,“未依法履行职责”是占比最高的处罚原因。

1月12日,农业银行崇左分行就是因为 “未落实个人银行账户实名制管理规定;违规使用个人金融信息;未严格落实银行账户风险监测要求;未按规定完整保存客户身份资料”等行为被中国人民银行崇左市中心支行以“未依法履行职责和违规”为由罚款1142.5万元。

在“未依法履行职责”中,“贷款资金被挪用”是违法行为的“重灾区”。在被罚款超百万元的金融机构中,包括广发银行绍兴分行、民生银行厦门分行、交通银行深圳分行在内的十几家银行都因此行为遭罚。记者注意到,在一些地方银行尤其是农商行中,因这一行为遭罚的占比较高,如山西乡宁农村商业银行、新疆乌鲁木齐农村商业银行、湖南星沙农村商业银行、长沙银行、重庆三峡银行、吉林九台农村商业银行被处罚原因中都或多或少包含这一行为。

除了在贷款管理上的行为不当,也有部分金融机构由于 “违反反洗钱管理规定”、“提供/编制虚假资料”或“关联交易”等行为遭到处罚。如华夏银行沈阳分行,因 “违反金融营销宣传、金融消费争议解决相关规定;违反人民币银行结算账户管理相关规定和未按规定履行客户身份识别义务、未按规定保存客户身份资料和交易记录、未按规定报送可疑交易报告”等被罚款198万元。广州农村商业银行股份有限公司,因“对非保本同业理财产品出具保本保收益承诺、虚假转让非标债权资产”被罚款100万元。

值得一提的是,在不久前由中国人民银行会同市场监管总局、银保监会、证监会联合印发的 《金融标准化“十四五”发展规划》中,监管部门表示未来会进一步加强标准对金融监管的支持,探索机器学习、数据挖掘等人工智能技术在监管中的应用标准,促进监管模式创新。(赵琦薇)