近日,在调味品企业接连宣布涨价后,辣椒酱龙头老干妈也加入了涨价大军。有行业媒体称,一份署名为贵阳南明老干妈风味食品有限公司的《调价公函》显示,老干妈决定从3月1日起,确定对部分产品售价进行重新调整。

有经销商向羊城晚报记者表示,从年前至今老干妈已进行两轮涨价,涨幅超20元/件;目前按照客户需要拿货,不会选择囤货。

年内第二次涨价提价5%-15%

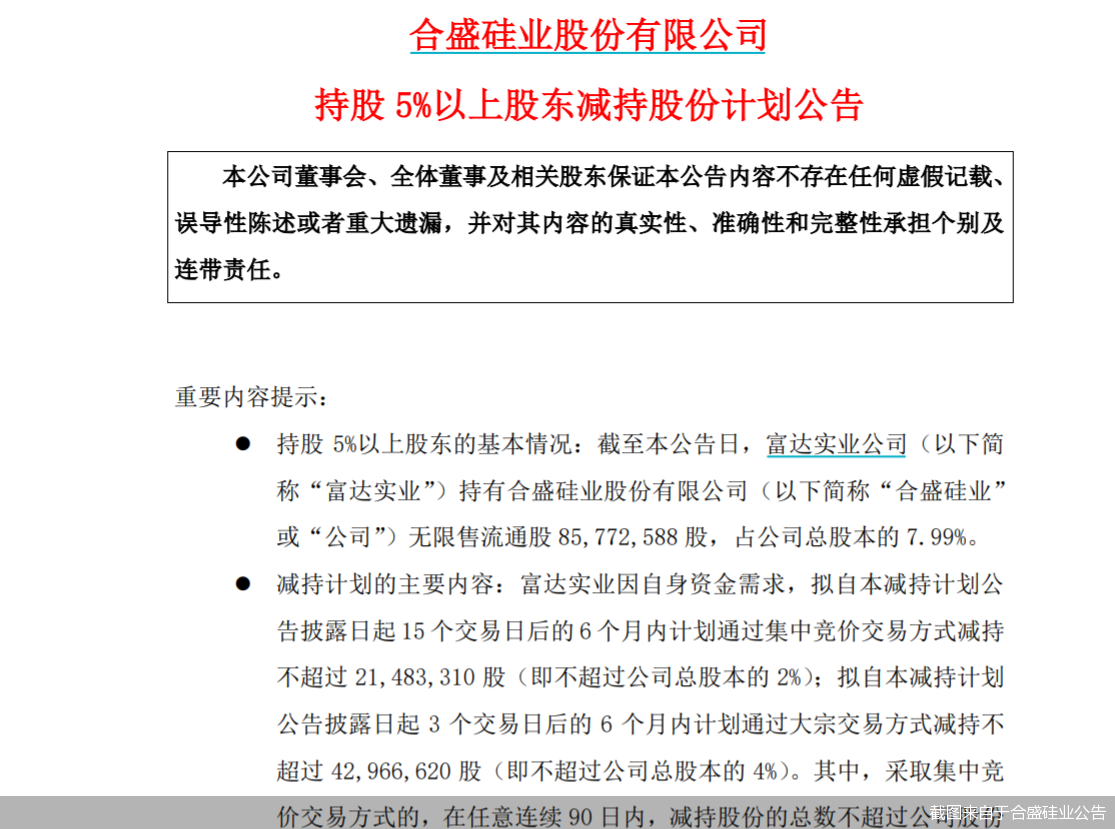

根据网上流传的调价通知,具体通知涉及25个单品,包括油制辣椒、香辣酱、香辣菜、腐乳、火锅底料等产品,以一件老干妈豆豉油制辣椒(280g×24瓶)为例,调价之后的价格达到了198元,直逼200元。至此,从年前至今老干妈已有两轮提价。

羊城晚报记者从多位老干妈的经销商处了解到,该调价消息属实,年前老干妈已经进行了小幅涨价,3月初的这次调价幅度较大一些,从年前到现在每件货的涨幅在20-30元之间,相当于单瓶上涨1元左右。另据报道,3月初老干妈的提价幅度在5%-15%,相当于每件产品提价15-18元。

一位广州经销商告诉记者,去年年底他们老干妈豆豉油制辣椒(280g×24瓶)每件的批发价是160多元,现在已经涨到190多元,“我们对上游有承诺,只能按照市场价来进行批发,能自行决定的只有进货量。”

主因系原材料、人工成本上涨

老干妈的涨价逻辑与其他调味品企业无异,仍源自各项成本上涨的压力。老干妈在《调价公函》中提到,此次涨价是因原材料成本、人工成本、运费等每年都呈上涨之势,不断上涨的成本已经对公司的部分产品生产及备货造成了严重影响。

据了解,2019年贵州鲜椒和干椒价格一度上涨50%,老干妈迫于成本压力,放弃了贵州辣椒,转而选择更为便宜的河南辣椒,令不少消费者直呼老干妈“变味”了,此后据称其用回了贵州辣椒。一名在贵州大方县经营蔬菜种植企业的人员告诉记者,去年因受冰雪天气影响,当地的辣椒出现了种植无法成活或因冰雪覆盖无法收获,导致市场上缺货;不过他也透露:“现在老干妈在贵州的辣椒采购量不多,主要采购地还是在河南。”

2021年我国北方小辣椒产区新季干椒受灾,自2021年8月份北方小辣椒行情偏强运行。以河南辣椒为例,截至2月28日,河南商丘柘城三樱椒好货出货价11元/斤左右,较2021年8月1日价格上涨2.4元/斤,涨幅达27.91%。

涨价暂未波及零售端

对于老干妈此次涨价的影响,上述广州经销商表示,这次涨价比较突然,加上幅度比较大,市场普遍还没接受新价格,他们这边暂时也没有什么采购量,“主要还是看客户需要,老干妈对不少消费者来说是刚需品,该拿货的还会拿,但基本上没有人会选择在这个时候囤货,就怕它价格不稳定。”另据透露,该经销商目前的库存现货均是去年10月份生产。

涨价目前还未波及零售终端。羊城晚报记者10日在广州某线下大型超市看到,老干妈是辣椒酱品类中SKU最为齐全的品牌,单瓶售价为8.5-17.5元不等,大部分产品价签近期没有更换;大部分产品的生产日期均为去年10月至12月。

而在天猫和京东平台上,老干妈旗舰店的价格也未上涨,一瓶280g的风味豆豉油辣椒的单价仍为9.9元。10日,客服人员回复记者称,目前暂未收到涨价通知。

经销策略和市占率巩固定价权

成立20多年来,老干妈为人所津津乐道的是其对价格带的掌控。其辣椒酱产品单价一直处于8元-15元之间,波动幅度甚小。因此形成了行业“魔咒”——老干妈就是价格基准线,比它便宜的品牌挣不到钱,比它贵的品牌又很难成为消费者的首选。记者在线下走访也发现,除了老干妈,其他品牌的辣椒酱产品寥寥无几,价格基本位于价格带之间。

此外,老干妈的经销商策略也对其占领市场发挥了重要作用。老干妈只选择大区域经销商,并负责物流运输;区域经销商为了达到销售目的,就必须进行二批的开发布局,逐渐形成了遍布各大区域的经销网络。这也是老干妈产品在商超、便利店随处可见的原因。

中商产业研究院发布的《2020-2025年中国辣椒酱行业市场前景及投资机会研究报告》显示,老干妈品牌辣椒酱占据着我国辣椒酱市场约五分之一的市场份额;李锦记和辣妹子分别占比9.7%和9.2%,位列第二、第三。

在中国食品产业分析师朱丹蓬看来,老干妈产品涨价,既有原材料成本上涨的被动压力,也对自身发展的主动式的前瞻性布局。“老干妈每年的销售额超过50亿元,这本身就构成了它的护城河,唯一不足的是品类和渠道比较单调,也没有受到资本市场的加持;相信有了提价带来的利润,老干妈有更多机会进行未来的多元布局。”

新锐品牌入局倒逼老干妈求变

提起辣椒酱,老干妈是当之无愧的标杆品牌,然而常胜将军也并非高枕无忧。2014年创始人陶华碧逐渐退出企业管理层,数据显示,2017年老干妈营收开始掉头向下,当年收入为44.47亿元,2018年收入再次下滑至43.89亿元。在2019年将贵州辣椒更换为河南辣椒后,老干妈产品口味的变化,更为品牌招来了诸多质疑。

随着2019年陶华碧的回归,以及将所有原材料换回原来的材料,2019年、2020年老干妈才重回增长通道,2019年完成销售收入50.23亿元,同比增长14.43%,再创历史新高;2020年销售额增至53亿元。

不过,在新消费兴起的背景下,虎邦、饭爷、佐大狮等辣酱品牌崭露头角,开创了差异化的品牌“打法”,形成新老品牌对垒之势。例如,虎邦辣酱瞄准肉辣酱的新品类,与传统素辣酱进行区隔,通过与美团、饿了么两大外卖平台合作,成功打开外卖市场,并在2021年“双11”期间累计销售690万罐,成为线上全平台辣酱品类销量第一;林依轮的饭爷、岳云鹏的江湖铺子等在明星光环的加持下引起市场反响,饭爷曾创下上线2天就卖出3万瓶的纪录。

与没有融资、没有贷款、没有上市的老干妈形成鲜明对比,许多新品牌赢得资本青睐。据不完全统计,截至2022年2月,互联网辣椒酱品牌已获得超过6笔融资,预测未来针对互联网辣椒酱行业的投资将呈上升趋势。仅在去年一年时间,加点滋味便获得了两次融资,川娃子融资近3亿元。

感受到了危机的老干妈近年来也在求新求变。最直观的变化体现在营销上,2018年4月,老干妈天猫旗舰店正式注册,开启了线上线下齐步走战略;2019年,老干妈推出魔性视频《拧开干妈》;2020年,老干妈官方旗舰店又与淘宝合作,推出了“老干妈情话瓶”。同时也加快了扩充品类的步伐,由豆豉辣酱扩充到了火锅底料、豆腐乳、香辣菜等20余个品种,SKU越来越丰富。

据统计,2021年,中国吃辣人群已超过6.5亿人次,并且以每年10%左右的增长速度不断扩容。朱丹蓬表示,在辣酱领域,老干妈的竞品越来越多,竞争愈加激烈。在产品端、渠道端以及终端,老干妈的优势都在下滑,需要在创新消费场景、渠道融合等层面形成完善的体系,才能迎来更好的市场发展空间。(黄婷)