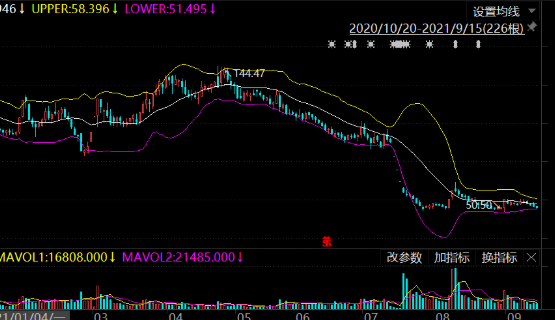

4月21日,可转债市场呈现震荡整理的走势,中证转债指数下跌0.21%,收报371.75点,转债市场整体成交额为305亿元,较前一个交易日下降39亿元,降幅为11.48%。尽管如此,《证券日报》记者根据同花顺数据统计发现,今日可转债个券表现较为活跃,194只个券表现跑赢中证转债指数,占比逾五成。

具体到个券方面,在353只可转债中,除今日新市盛虹转债上涨23.5%之外,有16只个券涨幅超2%,森特转债大涨15.24%,特一转债(6.67%)、康隆转债(5.82%)、英特转债(5.08%)、英科转债(4.87%)、尚荣转债(4.35%)和联泰转债(4.02%)等个券涨幅也均逾4%,尽显强势。

对于今日可转债市场的行情表现,接受《证券日报》记者采访的优美利投资总经理贺金龙表示,“可转债作为股性和债性兼具的投资标的,近期因为股市情绪偏弱,转债市场流动性和去年相较有所下降。随着大盘前期回调,可转债短期的下跌,凸显了其债性反而具有非常好的防守性,而在大盘反弹的时候,近期转债的异动也造成很多赚钱套利的机会。作为下有保底,上不封顶的投资品种,可转债是忽略短期波动,追求中期获得绝对收益的好标的。展望今年的可转债市场,仍具有较好的投资机会。分化是未来转债市场主旋律。正股强势的主流品种以及结构性行情下的板块轮动,将会给可转债市场带来较好的投资回报,把握正股拐点,提前左侧布局是求胜之道。”

同时,持有类似观点的私募排排网基金经理夏风光对《证券日报》记者表示,“春节以来可转债市场逐步回暖,特别是低价转债已经明显走出低谷,小于90元的转债由原来的60余只减少到5只,意味着在恐慌情绪冲击下的转债市场已经复苏,可转债受到了机构的关注。虽然转债的平均价格有所抬升,但当前的平均溢价率仍然不高,甚至还有所回落。2月初平均溢价率在30%以上,如今在27%左右。这两种情况结合起来看,意味着转债的债性配置功能已经得到恢复,但是市场对股票的后市有一定的疑虑,可转债总体定价还是理性的。这也在客观上为我们挑选攻守平衡型的转债提供了时机,可以选择正股质地优秀、未来业绩增长明确,同时转股溢价率处于相对低位的转债品种。”

记者进一步统计发现,4月21日,上述16只涨幅超2%的可转债个券中,特一转债、森特转债、英特转债、维格转债等4只个券的正股股价均以涨停报收,万孚转债正股股价也大涨6.33%。

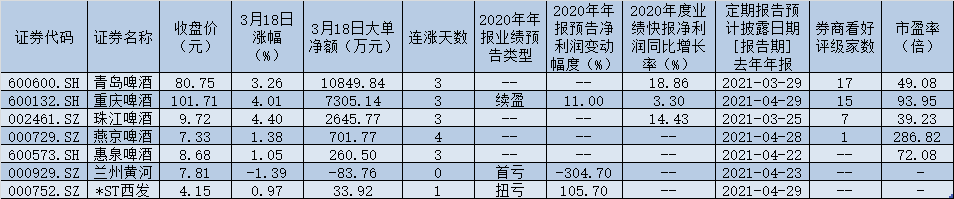

展望可转债市场的后市投资逻辑,富荣基金固定收益部总监吕晓蓉对《证券日报》记者表示,“近期震荡下行,转债市场表现相对权益略好,指数微跌,市场估值持续压缩,转股溢价率适度下行。市场近期关注仍集中在业绩表现,关注行业景气度高和正股业绩较好的转债。”

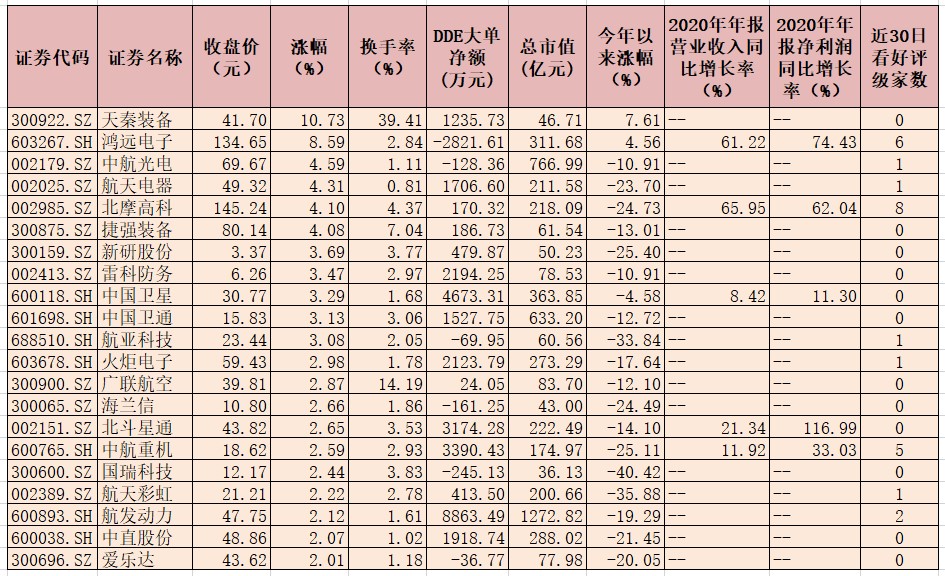

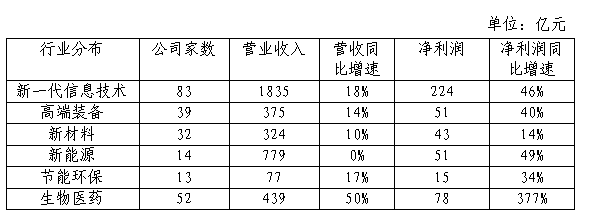

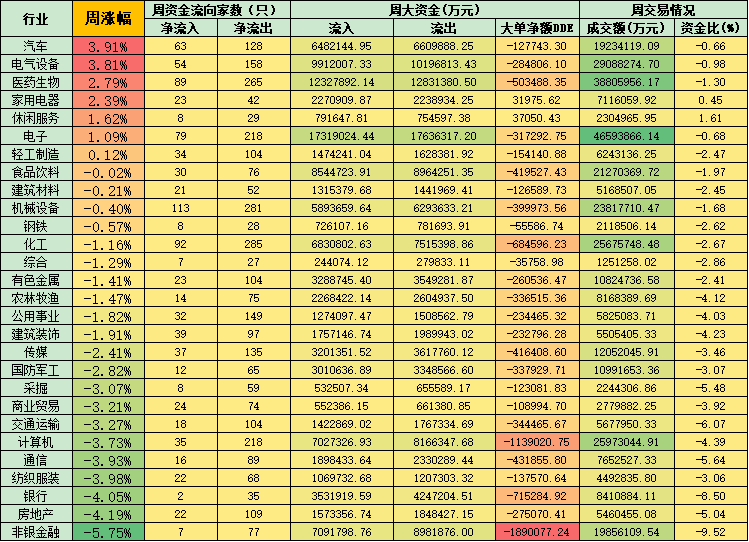

中信证券债券策略团队表示,进入二季度,通胀同比增速顶点渐行渐近,市场结构性特征将出现一定变化。进一步在顺周期方向集中持仓,更重要的是在其它板块上寻找潜在的预期差,更多于中小市值正股对应的标的中挖掘业绩增速与估值相匹配的标的。顺周期交易进入尾声,坚持聚焦在供给侧逻辑上,仅有供给格局紧张的板块值得更长周期的参与,重点在有色、化工、农产品、黑色系等几大方向中的部分品种。新的战场主要聚焦:首先,坚守在疫情退出交易,后续随着海外的疫情逐步缓和,逻辑仍旧有着非常明确的潜在利好刺激;其次从业绩成长性的角度出发,寻找高景气度的行业。需求景气叠加成本降低,制造业可能迎来新一轮修复。考虑到宏观流动性对于市场估值的压力,更关注估值合理(正股和转债估值均需要合理)前提下业绩的潜在弹性,在中小市值风格中挖掘预期差是当前值得重视的方向。高弹性组合建议重点关注紫金转债、韦尔转债、精测转债、奥佳转债、火炬转债、法兰转债、星宇转债、华菱转2、福20转债、恩捷转债等。

渤海证券表示,上周可转债市场升温,成交额显著增加,受到权益市场的影响,转债市场整体估值水平小幅提升。但目前转债估值水平适中,仍有较好的保护作用,转债市场表现的更加平稳,安全性较高。随着年报逐渐披露,一方面可以着眼于周期类收尾行情;另外,医药类个券业绩超预期可能产生提振作用。建议关注恩捷转债、紫金转债、赛意转债、灵康转债、寿仙转债、永创转债等。

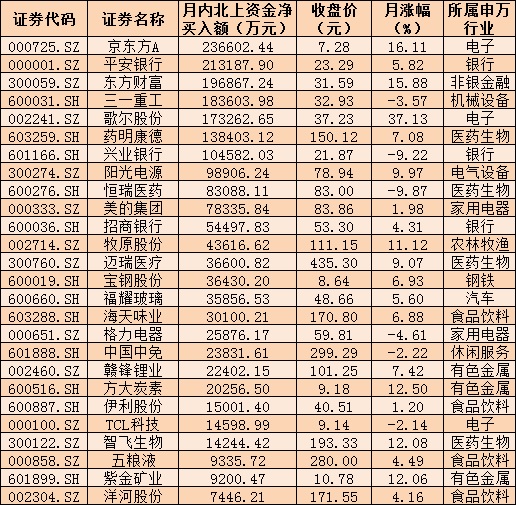

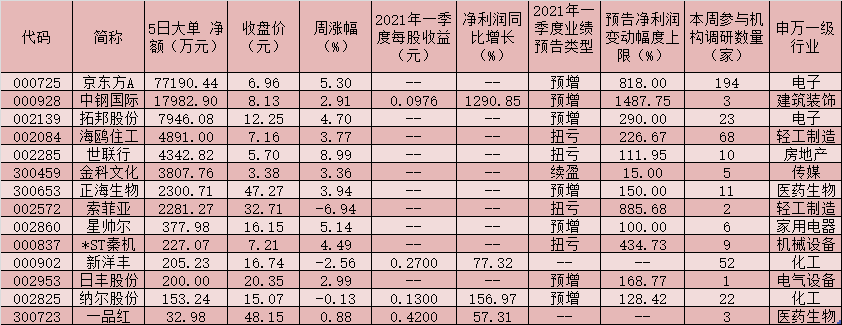

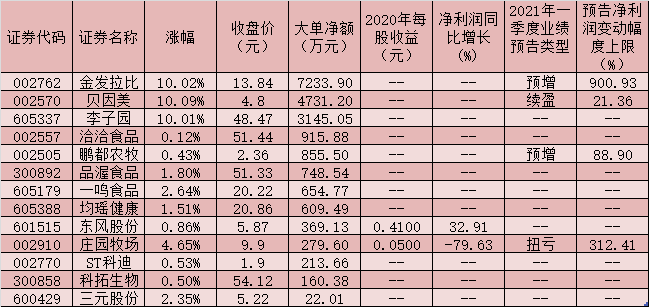

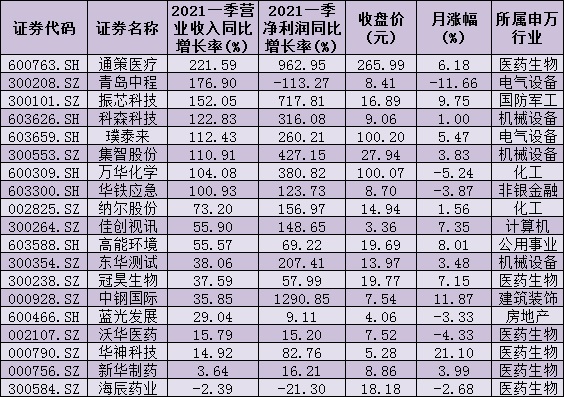

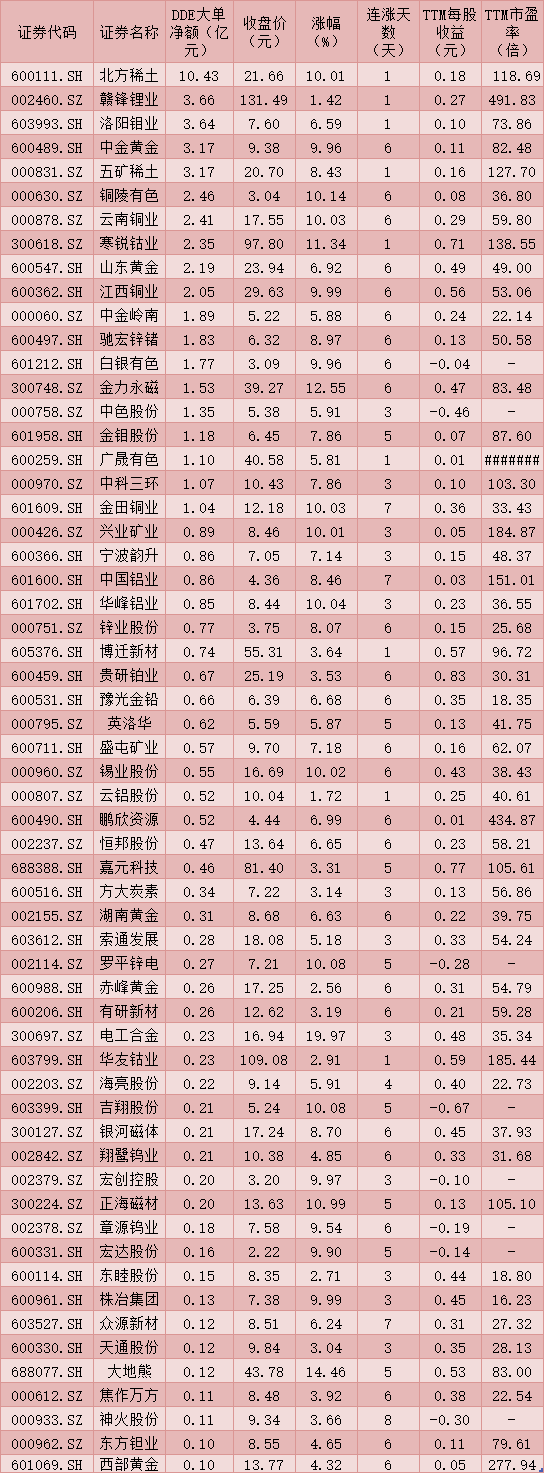

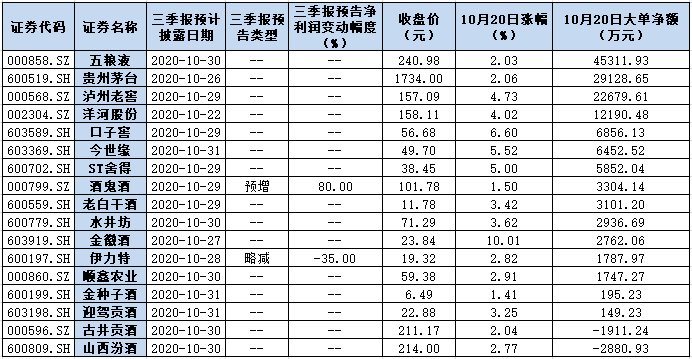

表:4月21日涨幅超2%的可转债个券一览

(张颖 任世碧)