快递大佬王卫资本版图再扩张,顺丰同城赴港上市即将尘埃落定。

11月26日晚间,A股公司顺丰控股(002352.SZ)发布控股子公司上市进展公告,控股子公司杭州顺丰同城实业股份有限公司(简称“顺丰同城”)获其保荐人告知,其保荐人已于当日收到香港联交所发来的信函,香港联交所原则上同意顺丰同城在其主板上市的申请。顺丰同城上市前尚需取得香港联交所的最终批准。

这意味着,不出意外,顺丰同城在H股挂牌上市事宜基本确定。

长江商报记者发现,今年以来,王卫动作频频。今年5月,顺丰房托(02191.HK)正式登陆港交所,9月,顺丰控股全资子公司完成对港股公司嘉里物流(0636.HK)收购。时隔两个月,顺丰同城港股上市近在眼前。至此,王卫将坐拥四家上市公司。

不过,资本运作屡获成功,并未实质改善顺丰的经营现状。今年前三季度,顺丰控股的经营业绩大幅下滑,二级市场的股价较年初已经跌去了50%。

备受关注的还是顺丰同城的盈利能力。2018年至今年前五个月,公司已经累计亏损19亿元。在人力成本高企的背景下,想要实现扭亏为盈,似乎只是个梦想。

收购孵化连获三家上市公司

不鸣则已,一鸣惊人,用在王卫的资本运作方面,也较为合适。

2017年,曾宣称不上市的王卫食言了,其推动顺丰控股作价433亿元,借壳鼎泰新材,成功登陆A股市场。

首次资本运作顺利完成,王卫一时也风光无限。就在市场猜测王卫会在资本市场大施拳脚之时,连续三年,不见王卫任何动静。就在市场对王卫的资本运作有些失望之时,王卫的大动作突然接连不断。

今年2月,顺丰控股公告称,顺丰控股筹划通过境外控股子公司间接持有的,分别位于佛山、芜湖、香港的三项物业作为底层资产,在香港设立房地产投资信托基金,并在港上市,即顺丰房托,顺丰控股间接持100%股权。

三个月后的5月17日,顺丰房托正式登陆港交所,成为首个在中国香港上市的以物流为主的房地产投资信托基金。在顺丰房托上市之前,还引入了两名基石投资者,即中国东方资产管理和具有加拿大背景的投资基金CIGlobalAssetManagement,二者合计认购5000万美元。

在推进顺丰房托从顺丰控股体系分拆出来独立上市之时,顺丰控股也在积极谋划,收购港股公司嘉里物流。

今年国庆节前夕,历时7个月,顺丰控股完成了对嘉里物流控制权的收购。

据披露,截至今年9月28日,顺丰控股全资子公司FlourishHarmonyHoldingsCompanyLimited已成功收购嘉里物流51.5%股权。这次收购,顺丰控股耗资约为146亿元。

这次收购,王卫也是诚意十足。今年2月4日,嘉里物流收盘价为16.8港元/股,顺丰控股接受要约的股东价格为26.08港元/股,溢价率约为55.24%。

不同于嘉里物流收购而来、顺丰房托似乎是仓促分拆,顺丰同城也是早有独立上市计划。

公开资料显示,2016年,顺丰同城系作为顺丰控股集团的一个事业部开始提供同城即时配送服务,2017年向全部直辖市、大部分省会城市和二线城市及部分下沉市场拓展业务,于2018年正式向消费者和中小型商家提供即时配送服务,2019年6月21日,顺丰同城作为独立法人实体注册成立,并筹划上市。

随着顺丰同城登陆港股市场的脚步临近,短短一年内,王卫将新增三家上市公司,其中,两家属于从顺丰控股体系孵化而来。

未来如何实现扭亏为盈

资本运作不断获得成功,但标的公司盈利能力亟待提升。

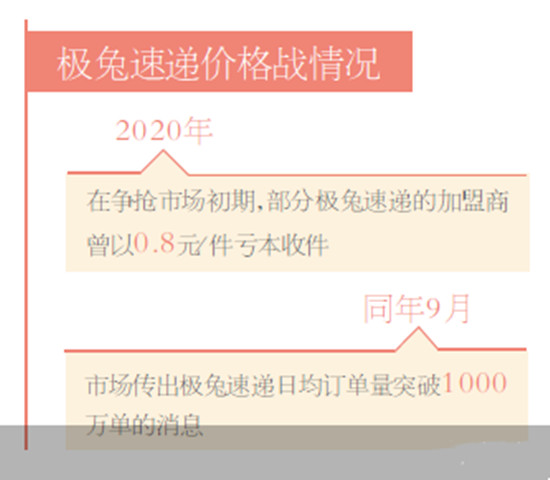

用“蒙眼狂奔”四个字来形容顺丰同城的高速扩张并不为过。近年来,顺丰同城以外界吃惊的速度在增长。

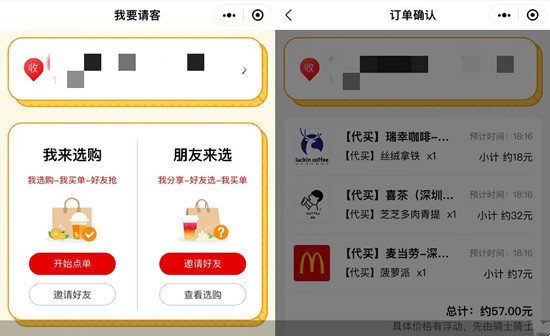

顺丰同城起步于2016年,最初,顺丰同城针对的客户是高端餐饮、商超等细分市场。随后,服务扩大到为用户提供食茶饮、蔬果生鲜、商超便利、蛋糕鲜花、医药用品、服装汽配等全方位配送服务,为国内海量商家以及个人提供优质、高效、全场景的同城配送服务。

顺丰同城的服务在不断优化。针对商家,公司还提供高度定制化的服务。

2019年,顺丰同城独立之时,其急送品牌完成100多万订单,拥有30多万骑士,3年时间服务城市超过200个,包括北京、上海、广州、深圳、杭州、成都、重庆、天津、武汉、南京等。

当时,顺丰同城的目标是,做到行业第一,成为当地生活即时物流的首选服务商。

不过,顺丰同城的目标没有达到,没有如愿成为本地生活即时物流首选服务商,因为美团配送和蜂鸟占了60%市场份额。但顺丰同城的发展还是有目共睹,其已经是国内规模最大的独立第三方即时配送服务平台。

数据显示,顺丰同城商家数量、用户数量均在大幅增长。2019年底,顺丰同城的注册商家数量较2018年底增长247%,2020年底,进一步增长241.3%。顺丰同城在B端,同样维持高速增长态势。

顺丰同城招股书显示,截至2021年5月31日,公司累计服务超过2000名品牌客户和超过530000名注册商家,累计服务1.261亿名个人注册用户,注册骑手数目超过280万名,服务网络覆盖中国超过1000个市县。平均配送时长约为30分钟,订单时效达标率超过95%。2018年至2020年,公司订单总数分别为0.798亿笔、2.1亿笔、7.6亿笔,年复合增长率为208.7%。

不过,顺丰同城仍然存在至少是暂时难以回避的尴尬,营业收入不断增长,亏损金额也在水涨船高。

根据招股书,2018年至2020年,顺丰同城实现的营业收入分别为9.93亿元、21.08亿元、48.45亿元,2019年、2020年的同比增幅为112.21%、129.88%。同期,公司实现的归属于母公司股东的净利润(简称净利润)分别为-3.28亿元、-4.70亿元、-7.58亿元,三年合计亏损15.56亿元,近两年的增亏幅度分别为43.06%、61.28%。对应的扣除非经常性损益的净利润(简称扣非净利润)分别为-3.28亿元、-4.75亿元、-7.71亿元,近两年的亏损分别扩大了44.76%、62.23%,三年合计亏损15.74亿元。

今年前五个月,顺丰同城实现营业收入30.46亿元,净利润为亏损3.53亿元。至此,2018年以来,公司累计亏损19.09亿元。

长江商报记者发现,导致顺丰同城持续亏损的“元凶”,不是烧钱换市场、获取流量,而是巨大的人力成本。2018至2020年,人力外包成本及顺丰同城雇员福利开支分别为11.98亿元、23.77亿元、49.21亿元,均高于当期营业收入,占营业成本比例分别为97.8%、97.3%、97.8%。

营业收入还不够支付员工的开支,顺丰同城似乎陷入了亏损困局,未来靠什么实现扭亏为盈?

最后一公里争夺临新挑战

解决最后一公里,作为顺丰控股旗下顺丰物流版图的重要一块,顺丰同城高速狂奔之后,能否赢得明显优势,仍然不可预测。

近年来,经过不断布局,顺丰控股的物流版图不断扩大,定位日渐清晰。今年9月底,顺丰控股通过旗下全资子公司完成对嘉里物流51.5%股权收购,成为顺丰系重要成员,进一步完善了顺丰控股物流布局。

嘉里物流主攻货运代理,加上顺丰控股此前布局已久的顺丰供应链、顺丰冷链、顺丰快运以及传统的顺丰快递,共同完成了顺丰控股的物流拼图。顺丰同城则恰好弥补了前述物流业务的短板,真正解决物流“最后一公里”问题。

实际上,顺丰控股也需要这样一个承载传统快递末端问题“最后一公里”的平台。

根据招股书显示,顺丰同城的最大客户为顺丰控股,2018年至今年前五个月,来自顺丰控股的销售收入占其同期收入的22.7%、19.4%、33.6%、38.6%,这些收入主要来源于“最后一公里”配送服务。

2018年至2020年的3年,“最后一公里”配送服务营业收入分别占公司营业收入的2%、8.5%、33.5%,其中,仍然是顺丰控股贡献最多。

如何才能安全而又高效地将快递送到消费者手上?顺丰控股借助顺丰同城解决了这一难题。

不过,在即时物流赛道,快递巨头都进行了布局,竞争日趋激烈。

淘宝选用菜鸟网络、京东则通过自建仓储等方式来解决物流“最后一公里问题”。而美团、蜂鸟、达达先于顺丰同城进行布局,且已经沉入县市。

在覆盖范围上,顺丰同城的覆盖城市为500座县市,美团配送、蜂鸟即配、达达快送均超过2000座县市。

分析人士称,顺丰同城在品牌影响力、快递物流专业化方面具有优势,但经营模式、用工方式、服务协作等方面,还需进一步探索创新,以实现经济效益和社会效益同步增长。随着上市融资完成,顺丰同城将加速进行产业布局,提升竞争力。

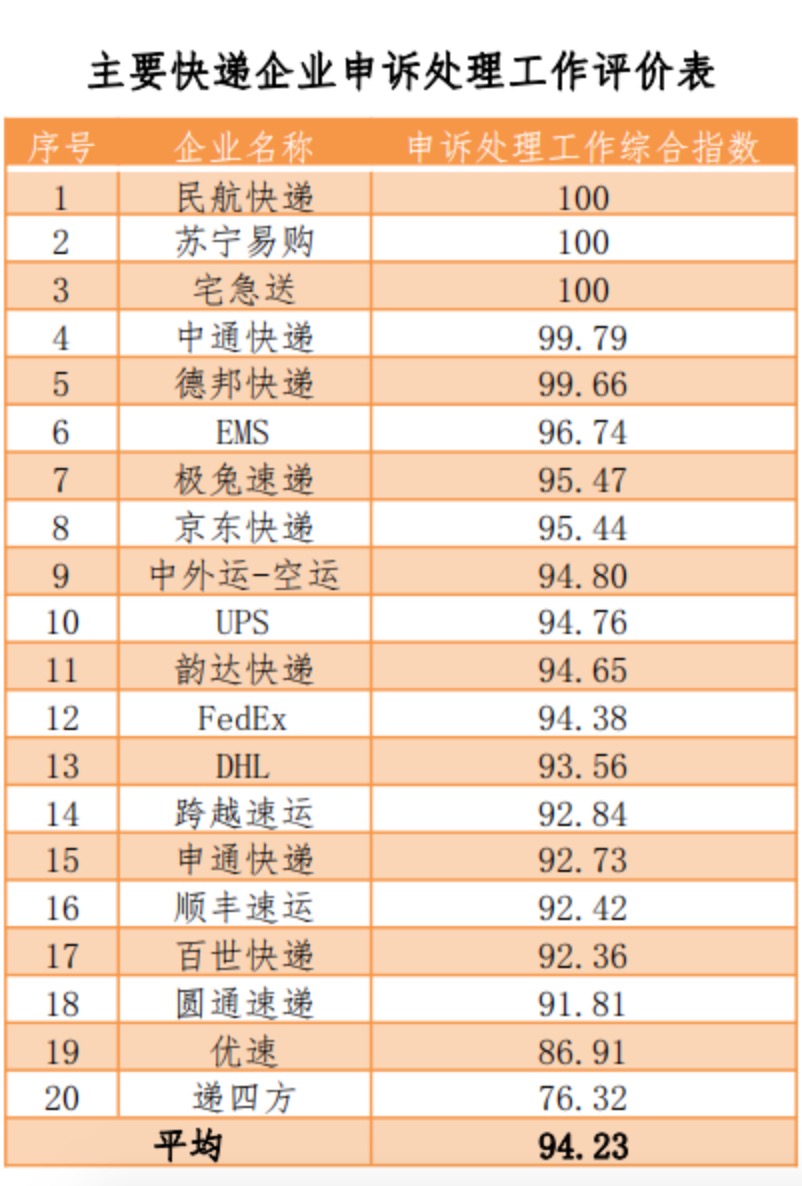

值得一提的是,顺丰同城众包骑手较多,投诉量相对较大。

但也有人士认为,蜂鸟、达达、美团背后分别站着阿里、京东、腾讯,与之相比,顺丰同城并不具有明显优势。如果上市之前,顺丰控股还可以兜底,但在上市之后,母公司不能再兜底,其将面临新的更大挑战。

综上,并不具有优势的顺丰同城,似乎是被竞争对手逼着上市的。未来,如何在激烈竞争中赢得一席之地,何时才能扭亏为盈,都将对王卫形成新的挑战。(魏度)