作为2022年首个IPO上会项目,上海博隆装备技术股份有限公司(以下简称“博隆技术”)的上会结果备受市场关注。1月6日晚间,据证监会官网披露的消息显示,博隆技术首发惨遭被否,其中共有四大问题遭到发审委重点追问,包括公司收入、存货以及单一第一大股东博实股份未认定为共同实际控制人等问题。

四大问题被追问

在发审委会议上,发审委主要对博隆技术提出了四点追问。

招股书显示,周浜村村委会在2001年博隆有限(博隆技术前身)设立时出资255万元,并于投资两年后按原投资额退出。

针对这一现象,发审委要求博隆技术说明周浜村村委会2001年入股时是否对退股事项进行了约定,是否有相关支持性政策文件;周浜村村委会是否有权决定本次股权转让,是否符合集体资产管理的相关规定,是否存在诉讼、争议或其他风险。

另外,发审委还要求博隆技术说明周浜村村委会以原出资额转让所持股权是否存在集体资产流失的情况,是否存在其他利益安排,相关事项是否取得有权机关确认。

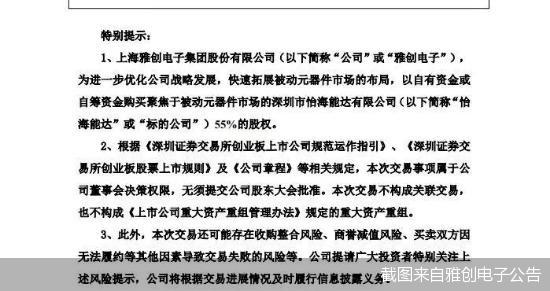

需要指出的是,博隆技术单一第一大股东并非公司实控人,这一情况也引起了发审委的关注。

招股书显示,博实股份直接持有博隆技术19.2%的股份,为其第一大股东,不过博实股份并不是博隆技术的实控人,其董事长邓喜军曾任博隆技术执行董事及法定代表人,目前担任博隆技术董事。

对于该情况,发审委要求博隆技术说明邓喜军及博实股份参与公司经营管理决策情况,是否曾实际控制公司,双方是否存在同业竞争,是否存在通过实际控制人认定规避同业竞争或潜在竞争的情形,未将博实股份认定为公司共同实际控制人的依据是否充分,是否符合相关规定。

值得一提的是,博隆技术股权结构较为分散,公司控股股东、实控人为张玲珑、彭云华、林凯、林慧、刘昶林、陈俊及梁庆7人,合计持有公司2758.42万股股份,合计持股比例55.17%,合计控制公司2858.42万股股份,合计控制比例57.17%。

博隆技术的收入情况同样遭到发审委追问,要求公司结合部分项目验收时间与公开报道的投产时间存在跨年差异的情况,说明是否存在通过人为调节项目发运、指导安装及验收时间进行跨期收入调节的情况。

最后,发审委也要求博隆技术结合公司正在执行合同的原材料釆购价格与初估价格的差异情况,说明产品成本的主要核算方法和核算过程及其准确性,说明存货跌价准备计提是否充分,是否存在亏损合同。

超6亿元募资愿景破灭

伴随着公司IPO被否,博隆技术的募资愿景也宣布破灭。

招股书显示,博隆技术为提供以气力输送为核心的粉粒体物料处理系统解决方案的专业供应商,公司的主要产品包括粉粒体气力输送技术为核心的成套系统,计量配料、功能料仓、过滤分离、净化除尘等单一功能系统和各类阀门等部件。

据博隆技术介绍,目前,公司已为中石油、中石化、中海油、中国神华、中国大唐等客户的诸多大型石化、化工装置提供上千条气力输送线。

此次谋求上交所主板上市,博隆技术拟募资6.04亿元,投向气力输送及配混料系统扩能改造项目、气力输送系统金属容器设备智能制造项目、研发及总部大楼建设项目、补充流动资金项目,分别拟投入募资额1.26亿元、9061.59万元、2.87亿元、1亿元。

不过,伴随着公司IPO被否,上述募资计划告败。

财务数据显示,2018-2020年以及2021年上半年,博隆技术实现营业收入分别约为2.77亿元、3.67亿元、4.71亿元、4.52亿元;对应实现归属净利润分别约为5398.21万元、2226.82万元、1.17亿元、1.07亿元;对应实现扣非后归属净利润分别约为4495.36万元、7602.13万元、1.1亿元、1.06亿元。

业绩不断上涨的背景下,博隆技术离不开前五大客户的支持。

数据显示,报告期内,博隆技术前五大客户营业收入占比分别为63.74%、79.58%、91.35%和83.87%,前三年主要客户的销售占比呈逐年集中趋势。针对相关问题,北京商报记者致电博隆技术方面进行采访,不过未有人接听。

投融资专家许小恒对北京商报记者表示,2021年不少IPO被否企业继续冲击IPO,如果公司存在的问题可以解决,不排除企业进行整改后重新申报。(马换换)